ROIC (I): Kerngrösse bei unserer Aktienauswahl

Im Rahmen unseres globalen Aktienresearch setzen wir uns tagtäglich mit ROIC auseinander. Was ist das? ROIC steht für «Return on Invested Capital», was auf Deutsch so viel wie Gesamtkapitalrendite bedeutet. ROIC ist für uns eine Kerngrösse unserer fundamentalen Aktienselektion. In einer Artikelserie zum Thema ROIC werden wir die Vorteile der Kennzahl und unsere Vorgehensweise verdeutlichen.

Text: Rocchino Contangelo

ROIC bewertet die Effizienz eines Unternehmens bei der Allokation des von ihm kontrollierten Kapitals in Investitionen oder Projekte, die in der Höhe der erwirtschafteten Gewinne zum Ausdruck kommt. Die Kennzahl ROIC gibt einen Eindruck davon, wie gut ein Unternehmen, das von den Eigenkapital- und Fremdkapitalgebern aufgenommene Geld zur Erzielung von Renditen einsetzt. ROIC ist nur eine von vielen Kennzahlen zur Beurteilung der Leistungsfähigkeit eines Unternehmens – für uns eine zentrale Kennzahl, um Anlageopportunitäten aufzuspüren.

Hier die Herleitung von ROIC aus einer wohl eher bekannteren Grösse, der Eigenkapitalrendite:

Eigenkapitalrendite = Reingewinn / Aktienkapital

Gesamtkapitalrendite (ROIC) = Nettobetriebsgewinn nach Steuern / Gesamtkapital

Gemäss Marktschätzungen steigt der ROIC in der nahen Zukunft

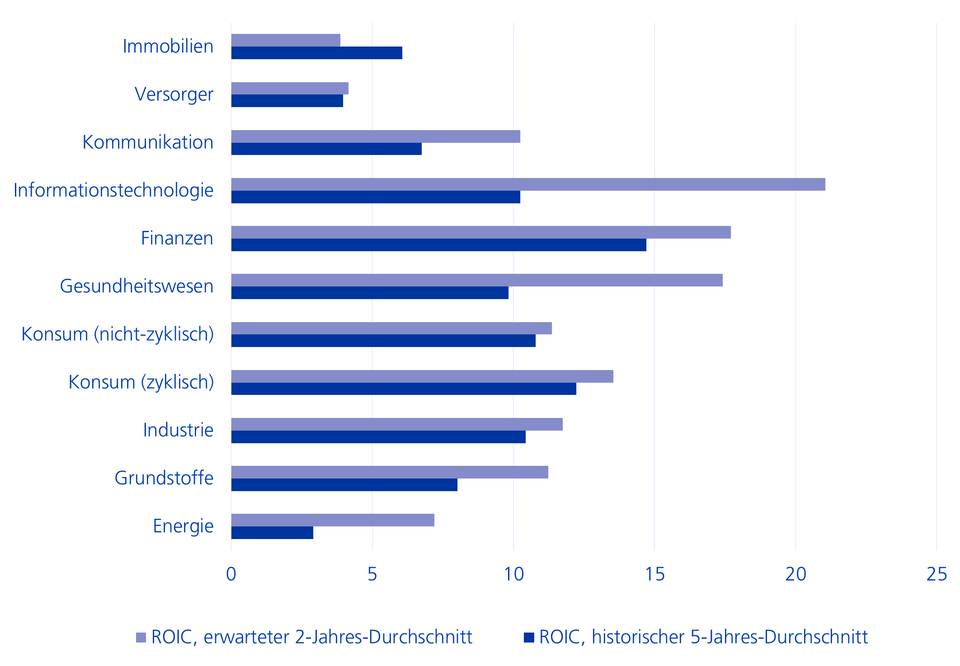

ROIC eignet sich für die Beurteilung, wie sich die Rentabilität eines Unternehmens im Laufe der Zeit entwickelt. Der Kennzahl ROIC kann man unter anderem entnehmen, ob ein Unternehmen im Branchenvergleich eine starke Markt- und Wettbewerbsstellung hat. Den durchschnittlichen ROIC verschiedener Branchen zeigt die nachfolgende Grafik mit Angaben zum durchschnittlichen ROIC der vergangenen fünf Jahre sowie der Erwartung für die kommenden beiden Jahre (Stand Ende Juni 2021). In der überwiegenden Anzahl der Branchen werden in den kommenden Jahren dank der konjunkturellen Erholung deutliche Steigerungen beim ROIC erwartet, zum Beispiel bei den Unternehmen Citrix, Ericsson, Accenture, Bristol-Myers Squibb, ING oder Keycorp, um nur einige wenige zu nennen. Analysten schätzen, dass sich die ROICs von einem 5-Jahresdurchschnitt, der gegenwärtig bei ca. 10% liegt, im Durchschnitt auf rund 13% ausweiten werden. Von dieser rundum positiven Erwartungshaltung gibt es aus heutiger Sicht nur eine Ausnahme: die Immobilienbranche.

ROIC in verschiedenen Sektoren und Zeiträumen

Die Kennzahl ROIC verwenden wir für die Titelselektion in unseren Anlageuniversen. Wir suchen nach Unternehmen, die bereits heute stabile und hohe ROIC ausweisen oder solche mit dem Potenzial für wertgenerierende ROICs, sprich die Renditen über den jeweiligen Kapitalkosten erzielen. Es gibt Unternehmen, die ROICs von 15-20% oder sogar mehr erreichen. Unternehmen, die über einen längeren Zeitraum sehr profitabel bzw. wertgenerierend sind und einen hohen zweitstelligen ROIC aufweisen, verfügen oftmals über einen Markt- und Wettbewerbsvorsprung.

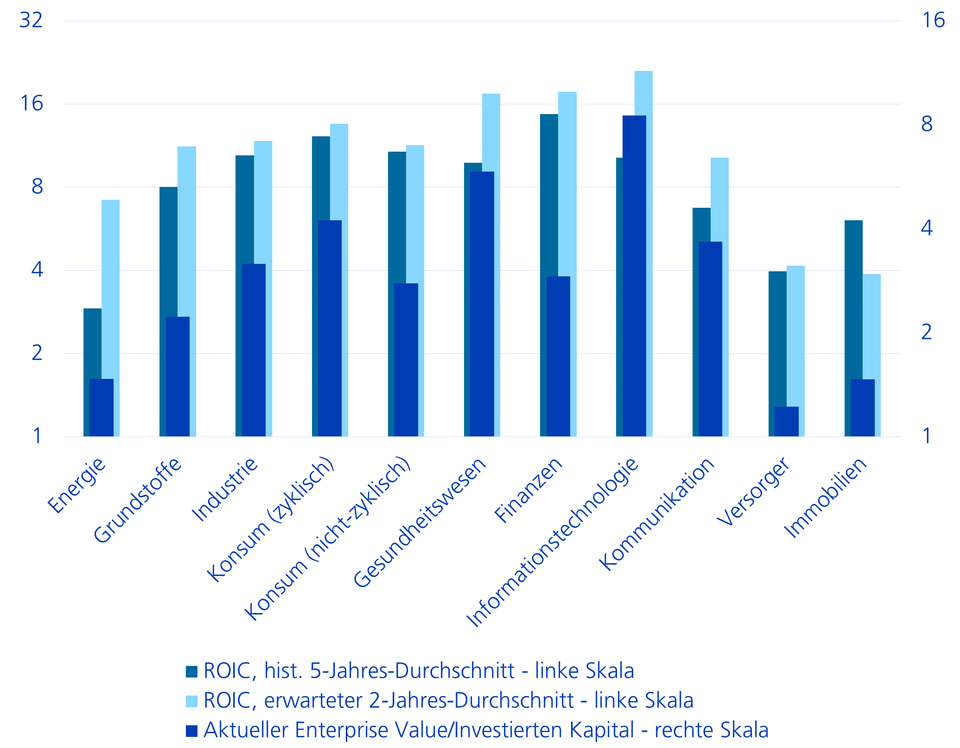

Wichtig für Investoren

Für Investoren ist dieser Ist-Zustand von Interesse, weil derartige Vorsprünge geeignet sind, eine Marktposition längerfristig erfolgreich zu verteidigen. Denn ROIC ist auch ein Hinweis für die «Qualität» des betreffenden Geschäfts. Ebenso wichtig ist es für Investoren, eine Vorstellung davon zu gewinnen, ob solche hochprofitablen Firmen mit zweistelligen ROICs weiterhin in hohem Ausmass wertgenerierend wachsen können oder ob die starke Stellung womöglich durch erhöhten Wettbewerbsdruck gefährdet ist. Dass eine hohe Korrelation zwischen der (Börsen)bewertung eines Unternehmens und der Höhe beziehungsweise der erwarteten Entwicklung seiner Gesamtkapitalrendite besteht, ist in wissenschaftlichen Studien nachgewiesen worden und wird in der nachfolgenden Grafik dargestellt.

ROIC in % vs. Unternehmensbewertung (Verhältnis von Enterprise Value zum investierten Kapital als Bewertungs-Multiple)

Diskrepanzen zwischen den historischen/erwarteten ROICs und dem Enterprise Value (Unternehmenswert) zum investierten Kapital sind erklärungsbedürftig. Ob es sich möglicherweise um Anlageopportunitäten handelt, klären wir dann im Rahmen unserer weitergreifenden klassischen fundamentalen Aktienanalyse. Dank Fach- und Branchenkompetenzen unserer Analysten kann das fundamentale Momentum bei Gewinnen, ROICs, aber auch hinsichtlich ESG frühzeitig erkannt werden – ein Fachwissen und Weitblick, die kein Rechner ersetzen kann.