Verschuldung auf dem Prüfstand

Die Staatsverschuldung hat in vielen Ländern ein neues Rekordhoch erreicht. Dafür sind einerseits umfangreiche Massnahmen zur Bekämpfung von Krisen, andererseits aber auch chronische Haushaltsdefizite verantwortlich. Hohe Schulden beeinträchtigen die Handlungsfähigkeit des Staates und bremsen die Investitionen und das Wirtschaftswachstum. Wie hat sich die Verschuldung entwickelt und ist bald mit einer nächsten Schuldenkrise in den USA zu rechnen? Die Analyse von Chefökonom Martin Weder liefert Antworten.

Text: Martin Weder

Die globalen Schulden von Staaten, Privathaushalten, Firmen ausserhalb des Finanzsektors und Geschäftsbanken sind in den vergangenen 25 Jahren von rund USD 80 Bio. auf USD 312 Bio. gestiegen. Sie haben sich damit knapp vervierfacht, wobei die Schulden in allen vier Sektoren zugenommen haben.

Besonders markant fiel der Anstieg bei den Staaten und den Unternehmen aus. Allerdings sind absolute Zahlen zur Verschuldung wenig aussagekräftig, da im gleichen Zeitraum auch die Weltwirtschaft stark gewachsen ist. Im Verhältnis zur globalen Wirtschaftsleistung sind die weltweiten Schulden zwischen den Jahren 2000 und 2020 von rund 230 Prozent auf knapp 360 Prozent gestiegen und haben damit ein neues Rekordhoch erreicht.

Mit der wirtschaftlichen Erholung nach der Corona-Pandemie und dem weltweiten Anstieg der Inflation sind sie seither wieder auf knapp 330 Prozent gesunken. Da bei den Unternehmen im gleichen Zeitraum aber auch die Gewinne stark zugenommen haben, ist vor allem die Entwicklung bei der Staatsverschuldung als kritisch einzustufen. Die finanzielle Lage der Haushalte und Banken präsentiert sich demgegenüber als deutlich stabiler als vor der globalen Finanzkrise von 2008/09.

Die wichtigsten Fragen und Antworten zur Verschuldungssituation

Warum sind die Staatsschulden so stark gestiegen?

Warum sind die Staatsschulden so stark gestiegen?

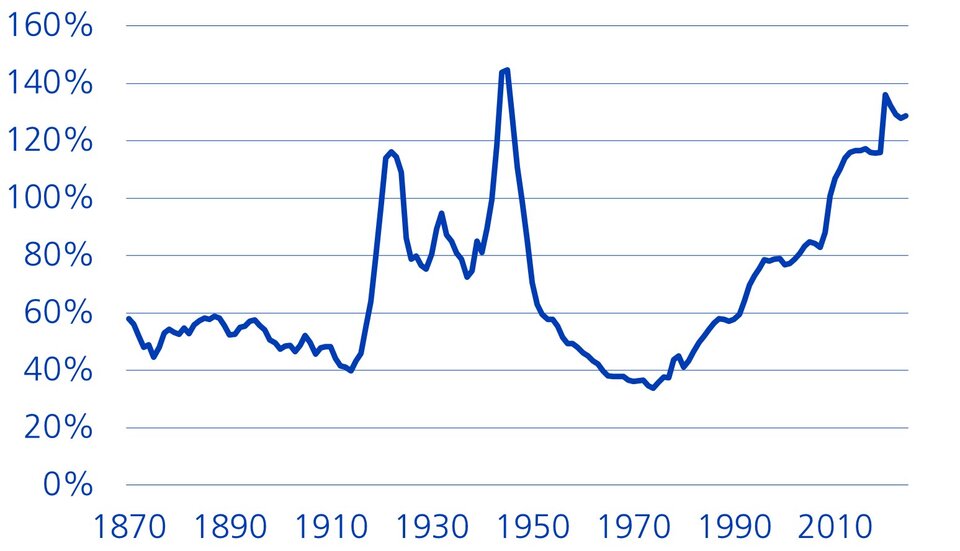

Dies hat mehrere Gründe. Zum einen haben viele Regierungen sowohl während der globalen Finanzkrise von 2008/09 wie auch während der Corona-Pandemie umfangreiche finanzielle Hilfspakete geschnürt, die über zusätzliche Schulden finanziert wurden. Während der Finanzkrise fielen vor allem die riesigen Summen zur Rettung verschiedener Banken sowie für grosse Konjunkturpakete ins Gewicht. Während der Pandemie führten die milliardenschweren Massnahmen zur Unterstützung von Firmen und Haushalten zu einem markanten Anstieg der Ausgaben und damit auch der Schulden. Damit hat sich ein wiederkehrendes Muster bestätigt: In Krisenzeiten steigen die Staatsschulden jeweils markant an und in wirtschaftlich guten Zeiten nehmen sie kaum ab. Die einzige Ausnahme bilden die Boomjahre der 1950er und 1960er Jahre. Derzeit liegt die durchschnittliche Staatsverschuldung in den Industrieländern auf dem höchsten Niveau seit dem 2. Weltkrieg (vgl. Grafik).

Staatsverschuldung in den Industrieländern in Prozent des BIP

Damit ist ein weiterer wichtiger Grund für die hohen Staatsschulden angesprochen: Chronische Haushaltsdefizite. Die meisten Staaten verzeichnen jedes Jahr ein hohes Defizit. Frankreich hat beispielsweise seit 1974 keinen Überschuss mehr erzielt. In Italien ist der Staatshaushalt sogar seit den frühen 1960er Jahren stets defizitär ausgefallen. Zusätzliche Schulden sind in einer schwierigen Budgetdebatte jeweils der Weg des geringsten Widerstandes, da künftige Generationen keine Lobby haben. Gleichzeitig sind insbesondere in demokratischen Staaten aber auch die Ansprüche an den Staat laufend gewachsen. Begünstigt durch die jahrelange Tiefzinspolitik der Notenbanken nach der Finanzkrise konnten sich viele Regierungen zusätzliche Ausgaben leisten, ohne dass dies einen Verzicht bei anderen Aufgaben bedeutet hätte. Seit den markanten Leitzinserhöhungen der Notenbanken ab 2022 kommt es in der Finanzpolitik aber wieder verstärkt zu Ziel- und Verteilungskonflikten.

Wann werden hohe Schulden zum Problem?

Wann werden hohe Schulden zum Problem?

Staatsschulden sind nicht generell ein Problem, sondern ein fester und wichtiger Bestandteil eines marktwirtschaftlichen Systems. Einerseits ermöglichen sie die Finanzierung von langfristigen Investitionen und Grossprojekten, die ohne die Möglichkeit einer Kreditfinanzierung über eine temporäre Steuererhöhung oder Ausgabenkürzungen erfolgen müsste. Ausserdem zeigen die Lehren aus der Grossen Depression der 1930er Jahre, dass schuldenfinanzierte Staatsausgaben in Krisenzeiten ein unentbehrlicher wirtschaftlicher Stabilisator sein können. Für viele institutionelle und private Investoren stellen Staatsanleihen zudem eine wichtige Anlagemöglichkeit dar.

Hohe Staatsschulden können tragbar sein, sofern ihnen beispielsweise sinnvolle öffentliche Investitionen in die Infrastruktur, in Bildung und Forschung, Gesundheit oder Sicherheit gegenüberstehen. Die politische Realität ist jedoch, dass Schulden vor allem für den laufenden Konsum und für Umverteilungszwecke und kaum für Investitionen gemacht werden. Die Tragbarkeit hoher Schulden hängt aber auch massgeblich vom Wirtschaftswachstum, vom Zinsniveau, von der Inflation, vom politischen Umfeld und der Struktur der Staatsschulden ab. Vielen Schwellenländern ist in der Vergangenheit beispielsweise zum Verhängnis geworden, dass ihre Schulden oftmals kurzfristig finanziert und in US-Dollar ausgegeben waren. Ein starker Zinsanstieg in den USA hatte dann zur Folge, dass die Schwellenländer aufgrund der damit verbundenen Aufwertung des US-Dollars rasch in eine Schuldenspirale gerieten. Die reichen und wirtschaftlich stabilen Industrieländer können sich somit eine höhere Staatsverschuldung leisten. Sie verfügen dementsprechend in der Tendenz auch über eine höhere Kreditwürdigkeit und eine stabilere Investorenbasis als die Schwellenländer.

Es gibt also keine allgemein gültige Obergrenze, ab welcher die Schulden zum Problem werden. So liegt die Staatsschuldenquote in Japan seit vielen Jahren über 200 Prozent des BIP, ohne dass es zu Verwerfungen gekommen wäre, während einige ärmere Schwellen- und Entwicklungsländer in der Vergangenheit bereits bei Werten von deutlich unter 50 Prozent in eine Schuldenkrise gerieten. Beispiele wie die griechische Schuldenkrise ab 2009 oder die Budgetkrise in Grossbritannien im Herbst 2022 zeigen aber, dass die Stimmung der Anlegerinnen und Anleger bei hohen Schulden auch in Industrieländern sehr rasch kippen kann.

Welche Auswirkungen haben hohe Schulden?

Welche Auswirkungen haben hohe Schulden?

Hohe Schulden haben sowohl direkte wie auch indirekte Auswirkungen. Eine direkte Folge von steigenden Staatsschulden sind Verdrängungseffekte innerhalb des Staatshaushaltes. Zinszahlungen nehmen einen wachsenden Teil des Haushaltsbudgets in Anspruch und setzen damit andere wichtige Ausgabengebiete wie Bildung, Gesundheit, soziale Sicherheit und öffentliche Investitionen unter Druck. So sind die Zinskosten in den USA in den vergangenen Jahren beispielsweise sehr stark gestiegen und nehmen inzwischen einen grösseren Anteil des Budgets in Anspruch wie die Bereiche Gesundheit oder Militär. In Japan ist die Situation noch dramatischer: Aufgrund der rekordhohen Staatsverschuldung entfällt aktuell fast ein Viertel aller Ausgaben der Zentralregierung auf den Schuldendienst. Nach der sozialen Sicherheit ist dies der zweitgrösste Budgetposten und entspricht fast vier Mal mehr als für Bildung und Forschung ausgegeben wird.

Ohne Gegenmassnahmen der Politik droht eine Schuldenspirale: Zur Deckung des Defizits und der wachsenden Zinszahlungen müssen weitere Schulden aufgenommen werden. Der Staat verliert dadurch seine Handlungs- und Gestaltungsfähigkeit und erleidet einen Vertrauensverlust. Anlegerinnen und Anleger werden deshalb höhere Zinsen verlangen, um das steigende Ausfallrisiko kompensieren zu können. Höhere Zinsen auf Staatsanleihen haben auch höhere Zinsen auf Firmenkredite oder Hypotheken zur Folge, was wiederum die Investitionstätigkeit und das Wirtschaftswachstum beeinträchtigt. Hohe Schulden, vor allem wenn sie langfristig finanziert sind, können zukünftige Generationen belasten, weil sie in der Regel höhere Steuern und tiefere Staatsausgaben in der Zukunft mit sich bringen.

Droht uns eine erneute Schuldenkrise?

Droht uns eine erneute Schuldenkrise?

Nein. Obschon die Staatsschulden in den vergangenen Jahren stark gestiegen sind, ist das Risiko einer Schuldenkrise begrenzt. In den USA und der Eurozone dürfte das Wirtschaftswachstum auf absehbare Zeit zwar moderat ausfallen. Solange die Wirtschaft aber wächst, ist auch das Risiko einer Schuldenspirale kurzfristig begrenzt. Aufgrund der rückläufigen Inflation haben die Notenbanken zudem begonnen die Leitzinsen wieder zu senken, was auch am Kapitalmarkt zu tieferen Zinsen geführt hat und damit den Druck auf die öffentlichen Finanzen etwas lindert. Der US-Staatsanleihenmarkt ist zudem der grösste und liquideste Anleihenmarkt und der US-Dollar die globale Leitwährung, was es für Anlegerinnen und Anleger schwierig macht, adäquate Alternativen zu finden. Die Nachfrage nach Staatsanleihen ist somit relativ robust.

Die Eurozone ist nach der Schuldenkrise von 2010 bis 2013 resilienter geworden. Die Banken verfügen über deutlich höhere Kapital- und Liquiditätspuffer. Eine Rettung durch den Staat ist damit unwahrscheinlicher geworden. Die Regierungen haben die mehrjährige Tiefzinsphase genutzt, um sich längerfristig zu verschulden. Trotz gestiegener Schulden liegen die Zinskosten in Prozent des BIP heute tiefer als vor der Finanzkrise. So musste Italien 2007 beispielsweise noch 4,5 Prozent des BIP für den Schuldendienst aufwenden, heute sind es noch 3,9 Prozent. In Frankreich sind die Kosten des Schuldendienstes im gleichen Zeitraum von 2,5 Prozent auf 1,6 Prozent des BIP gefallen. Der Hauptunterschied besteht jedoch im Verhalten der Europäischen Zentralbank (EZB). Sie hat klar gemacht, dass sie im Krisenfall zum Erhalt der Währungsunion Staatsanleihen in unbegrenzten Ausmass kaufen wird. Darüber hinaus wurde 2012 der Europäische Stabilitätsmechanismus (ESM) gegründet, ein 500 Mrd. Euro schweres Gefäss, welches Ländern in finanziellen Schwierigkeiten Finanzhilfen gewähren kann.

Auch in Japan präsentiert sich die Situation trotz der sehr hohen Verschuldung relativ stabil, da knapp 90 Prozenet der Schulden im Inland gehalten werden und allein die japanische Notenbank mehr als die Hälfte aller Staatsanleihen auf ihren Büchern hält.

Können Staaten zahlungsunfähig werden?

Können Staaten zahlungsunfähig werden?

Ja. Von einem Staatsbankrott wird gesprochen, wenn ein Staat seinen finanziellen Verpflichtungen nicht mehr nachkommt. Anders als Firmen und Haushalte können Staaten aufgrund ihres Steuermonopols bei Bedarf zwar zusätzliche Einnahmen generieren, womit sich ein Zahlungsausfall theoretisch abwenden liesse. Bei einem Staatsbankrott sind die Grenzen zwischen Zahlungsunfähigkeit und Zahlungsunwilligkeit aber oftmals fliessend. In den vergangenen 200 Jahren ist es weltweit zu etwas mehr als 300 Schuldenrestrukturierungen von Staaten gekommen. In den letzten Jahrzehnten waren es jedoch fast ausschliesslich ärmere Entwicklungs- und Schwellenländer, die davon betroffen waren. Die Auswirkungen auf andere Länder oder die Finanzmärkte blieben dadurch meistens begrenzt. Die bisher grössten Staatsinsolvenzen gemessen am betroffenen Schuldenvolumen waren derjenige von Griechenland (2012) im Zuge der europäischen Schuldenkrise, gefolgt von Argentinien (2001) und Russland (1998). Bei den darauffolgenden Schuldenrestrukturierungen kam es in der Vergangenheit zu einem durchschnittlichen Forderungsverzicht von rund 40 Prozent. Die Verluste der Anlegerinnen und Anleger fielen damit geringer aus als bei Firmenpleiten. In einigen wenigen Fällen kam es jedoch zu einem weitaus grösseren Forderungsverzicht. So mussten die Gläubiger beim Staatsbankrott von Argentinien von 2001 später auf mehr als drei Viertel ihrer ursprünglichen Forderung verzichten. Mit einem Staatsbankrott entledigt sich die Regierung ihrer Altlasten und kann damit theoretisch wieder von vorne beginnen. Sie erleidet dadurch jedoch einen grossen Vertrauensverlust. Ausserdem zeigt die Geschichte, dass die wirtschaftlichen Folgen eines Staatsbankrotts in Form von sinkenden Einkommen, hoher Arbeitslosigkeit, Inflation und steigender Armut kurzfristig erheblich sein können. Im Gegensatz zu Firmen und Haushalten gibt es bei Staaten kein Konkursrecht, das ein geordnetes Verfahren ermöglichen würde. Staatliche Zahlungsausfälle verlaufen deshalb oftmals chaotisch und sind für die Finanzmärkte ein Zeichen hoher Unsicherheit.

Was kann die Politik gegen die hohe Verschuldung tun?

Was kann die Politik gegen die hohe Verschuldung tun?

Die naheliegendsten Massnahmen sind Ausgabenkürzungen oder Steuererhöhungen - oder eine Kombination von beidem. Die öffentlichen Finanzen werden damit wieder auf eine tragbare Grundlage gesetzt und die Schuldenquote nimmt über die Zeit ab. In der Praxis gestaltet sich dies jedoch meistens schwierig, da sowohl Ausgabenkürzungen wie auch Steuererhöhungen sowohl in der Politik wie auch in Wirtschaft und Gesellschaft unpopulär sind. Politikerinnen und Politiker riskieren damit ihre Abwahl, während sich die finanzielle Situation von Firmen und Haushalten verschlechtert. Es wäre deshalb besser, dafür zu sorgen, dass die Schulden mittels klarer und verbindlicher Fiskalregeln gar nie ein derart hohes Niveau erreichen.

In der Schweiz ist seit 2003 die sogenannte Schuldenbremse in Kraft. Diese Regel erlaubt, Defizite in wirtschaftlich schwierigen Zeiten und verlangt andererseits Überschüsse, wenn die Wirtschaft auf Hochtouren läuft. Der Schuldenbestand bleibt damit über die Zeit konstant und die Schuldenquote sinkt. Auch Deutschland kennt seit einigen Jahren eine Schuldenbremse, die im Grundgesetz verankert ist. Weil die Wünsche für höhere Staatsausgaben aber fast grenzenlos sind, gibt es immer wieder politische Bestrebungen die Schuldenbremse zu lockern oder ganz abzuschaffen. Darüber hinaus haben sich Regierungen in der Vergangenheit immer wieder verschiedener Tricks bedient, um mit den hohen Schulden umzugehen und harte Entscheidungen zu vermeiden. Unter der Bezeichnung «finanzielle Repression» werden staatliche Massnahmen wie implizite oder explizite Zinsobergrenzen, Kapitalverkehrskontrollen, regulatorische Anreize, Zwangsanleihen oder der Betrieb von Staatsbanken zusammengefasst. Länder, in denen die Notenbank nicht unabhängig ist, haben demgegenüber oft den einfachsten und direktesten Weg gewählt: Das Drucken von zusätzlichem Geld durch die Notenbank, was jedoch meistens fatale wirtschaftliche Auswirkungen gehabt und in Hyperinflation und Armut geendet hat. Es gibt somit keine einfachen und schmerzfreien Mittel gegen hohe Staatschulden

Wie ist die Verschuldungssiation einzuschätzen?

Wie ist die Verschuldungssiation einzuschätzen?

Beunruhigend ist die aktuelle Situation in den USA. Das strukturelle Haushaltsdefizit ist mit fast 7 Prozent des BIP höher als in jedem anderen grossen Industrieland und im Gegensatz zu Japan wird auch die Schuldenquote aufgrund der deutlich höheren Zinsen weiter zunehmen. Bis jetzt gab es keine ernsthaften politischen Bestrebungen, die finanzielle Schieflage entschieden anzugehen. Kamala Harris stellt in ihrem Wirtschaftsprogramm neben höheren Ausgaben aber zumindest auch weitreichende Steuererhöhungen in Aussicht. Würden hingegen die Pläne von Donald Trump vollumfänglich umgesetzt, würde das Haushaltsdefizit aufgrund der geplanten Steuersenkungen deutlich höher ausfallen. Der Handlungsbedarf ist gross. Gleichzeitig ist aber auch die Schuldentoleranz der Anlegerinnen und Anleger gegenüber den USA wesentlich höher als anderswo und im Ernstfall ist mit einem rechtzeitigen Handeln und Politik und Notenbank zu rechnen. Eine Schuldenkrise erachten die Experten der Zürcher Kantonalbank deshalb als unwahrscheinlich.

In der Eurozone sind Haushaltsdefizite und Schuldenquote in den meisten Fällen tiefer als in den USA. Die grössten Sorgenkinder sind Frankreich und Italien mit einem strukturellen Haushaltsdefizit von über 4 Prozent anstelle der erlaubten 3 Prozent. Aufgrund der europäischen Fiskalregeln wurde gegen beide Länder ein Verfahren der Europäischen Kommission wegen übermässigem Defizit eingeleitet. Die beiden Länder müssen mittelfristig wieder zur Haushaltsdisziplin zurückkehren. Die Prognosen des IWF sehen in den kommenden Jahren eine weitgehend stabile Schuldenquote vor. Aufgrund der oben genannten institutionellen Veränderungen innerhalb der Währungsunion ist das Risiko einer erneuten Schuldenkrise jedoch deutlich tiefer als vor 15 Jahren.

In Japan sorgt die anhaltende Unterstützung der Bank of Japan über umfangreiche Staatsanleihenkäufe für eine vergleichsweise stabile Situation. Rund die Hälfte der Neuverschuldung wird über diesen Kanal finanziert. Mit Ausnahme der Schweiz gibt es zudem kein Land, dass sich derart günstig verschulden kann wie Japan. Verglichen mit anderen Industrieländern verfügt Japan zudem immer noch über relativ viel Spielraum für Steuererhöhungen. So liegt beispielsweise die Mehrwertsteuer mit 10 Prozent deutlich tiefer als in der EU, wo die Bandbreite zwischen 15 Prozent und 27 Prozent liegt.