Steigende Gesundheitskosten, hohe Verschuldungsgrade der Spitäler

Schweizer Spitäler investieren substanziell in ihre Infrastruktur. Gemessen am erwirtschafteten Cashflow weisen sie nun teilweise hohe Verschuldungsgrade aus – dies zeigt eine aktuelle Branchenstudie der Zürcher Kantonalbank.

Text: Melanie Gerteis

Die Bedeutung des Gesundheitswesens hat in der Schweiz über die vergangenen Jahre deutlich zugenommen. Gemäss den im April 2022 veröffentlichten provisorischen Daten des Bundesamts für Statistik (BFS) betrugen die Ausgaben für das Schweizer Gesundheitswesen im 2020 83,3 Milliarden Franken. «Die Auswirkungen der Corona-Pandemie schlugen sich deutlich in den Jahresergebnissen der Spitäler nieder, im 2021 fand eine leichte Entschärfung statt», sagt Patrick Hasenböhler, zuständiger Analyst für die Spitalbranche. Von den 35 analysierten Spitäler konnten deren 28 die operative Marge verbessern. Im 2021 betrug diese im Durchschnitt 8,8 Prozent, im Vorjahr lag sie bei 6,7 Prozent. Zurückzuführen ist dies einerseits darauf, dass kein temporäres Verbot von elektiven Eingriffen, das heisst von zeitlich frei bestimmbaren Operationen, mehr verordnet wurde. Andererseits waren die Spitäler besser auf die ausserordentliche Lage vorbereitet.

Fast Verdoppelung der Gesundheitskosten

Innert 20 Jahren haben sich die Gesundheitskosten fast verdoppelt. Zwischen 2000 und 2020 erhöhten sich diese von 43,1 Milliarden auf 83,3 Milliarden Franken – die Ausgaben pro Kopf und Monat stiegen im selben Zeitraum von 498 auf 804 Franken. «Spitäler sind für 37 Prozent der Gesundheitsausgaben verantwortlich», sagt Hasenböhler, und eine Trendwende bei den Gesundheitsausgaben sei nicht absehbar. Er nennt als Gründe etwa das Bevölkerungswachstum, den demografischen Wandel und den medizinischen Fortschritt.

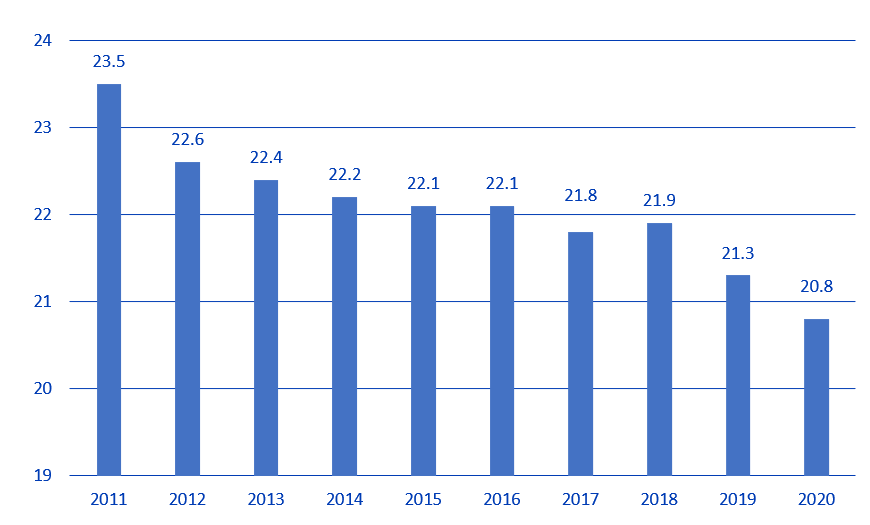

Trotz der zunehmenden wirtschaftlichen Bedeutung des Gesundheitswesens können die Spitäler finanziell nur bedingt davon profitieren. Die Branche kämpfe mit tiefen Margen und angesichts der stetig steigenden Krankenkassenprämien bestehe anhaltender politischer Druck auf die Leistungserbringer, so der Analyst. Fallkostenpauschalen stünden unter Druck, ebenso belaste die Spitäler der Trend hin zu ambulanten Behandlungen. Zudem sei der konstant sinkende Anteil der halbprivat und privat versicherten Patienten (siehe Grafik 1) für die Rentabilität der Spitäler nachteilig. Aufgrund der konstant steigenden Krankenkassenprämien ist davon auszugehen, dass deren Anteil weiterhin rückläufig ist.

Grafik 1: Prozentualer Anteil der halbprivat oder privat versicherten stationären Patienten in Spitälern

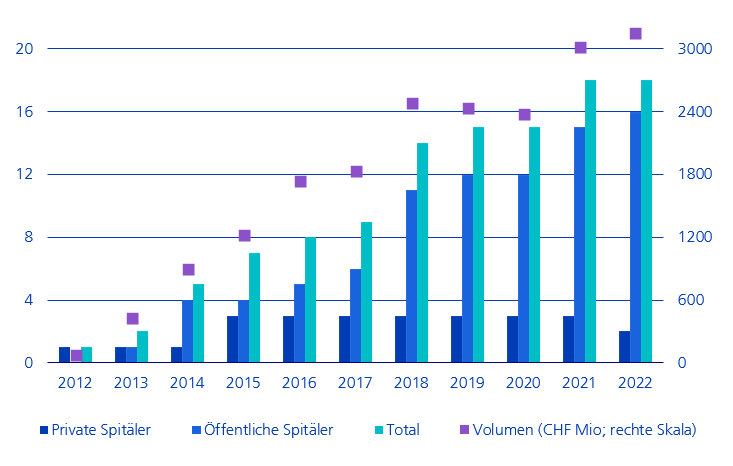

Anleihen in der Höhe von 3,15 Milliarden Franken ausstehend

16 öffentliche Spitäler und zwei Privatspitäler haben derzeit Anleihen von insgesamt 3,15 Milliarden Franken ausstehend. Dies entspricht 0,7 Prozent am Inlandsegment des CHF-Kapitalmarkts. Als erstes öffentliches Spital emittierte der Spitalverband Limmattal 2013 eine öffentliche Anleihe am CHF-Kapitalmarkt. Seither kamen 15 weitere öffentliche Spitäler aus der Deutschschweiz dazu (siehe Grafik 2).

Grafik 2: Anzahl Spitäler mit ausstehenden Anleihen

Eigenkapitalquoten unterscheiden sich deutlich

Die durchschnittliche Eigenkapitalquote der vom Credit Research der Zürcher Kantonalbank abgedeckten Spitäler sankt zwischen 2019 und 2021 von 44 Prozent auf 38 Prozent. «Aufgrund der Fremdkapitalaufnahmen und der erwarteten Reinverluste rechnen wir mit einer weiteren Reduktion auf 34 Prozent», sagt Hasenböhler. Gemäss der Branchenstudie waren die Eigenkapitalquoten der einzelnen Spitäler im 2021 unterschiedlich hoch und betrugen zwischen 12 Prozent und 60 Prozent. Spitäler mit sehr tiefen Eigenkapitalquoten sind gefordert, diese zu erhöhen.

Das erwartete höhere Zinsniveau, steigende Kosten und der Fachkräftemangel stellen die Spitäler vor Herausforderungen. Die Inflation spüren die Spitäler bereits heute in Form steigender Material- und Personalkosten. Letztere werden insbesondere durch den Fachkräftemangel angeheizt.

Bonitätseinschätzung von Spitälern

Die Bonitätseinschätzung eines öffentlichen Spitals erfolgt im Credit Research der Zürcher Kantonalbank zum einen auf Basis des sogenannten Stand-alone-Ratings. Dieses basiert auf der Einschätzung der finanziellen Kennzahlen und der qualitativen Faktoren wie Wettbewerbssituation oder Unternehmensstruktur. Zum anderen beruht die Ratingeinschätzung auf der Beurteilung der Wahrscheinlichkeit einer ausserordentlichen Finanzhilfe durch die öffentliche Hand in einem Stressszenario.

Research-Branchenstudie «Schweizer Spitäler»

Die aktuelle Branchenstudie der Zürcher Kantonalbank befasst sich mit Spitälern, die am Schweizer Kapitalmarkt Anleihen ausstehend haben. Nebst einer Übersicht zum Schweizer Gesundheitsmarkt und zur Spitallandschaft werden die Ergebnisse 2021 der Spitäler eingeordnet und die jüngsten Entwicklungen aufgezeigt. Des Weiteren werden die 15 vom Credit Research der Zürcher Kantonalbank abgedeckten Spitäler anhand verschiedener Finanzkennzahlen verglichen und eine Einschätzung mit einem Ausblick zu all diesen Emittenten gegeben.

Die Zürcher Kantonalbank ist hierzulande die grösste Anbieterin von Sell-Side-Research von Aktien-, Obligationen- und Immobilienfonds. Die Bank deckt schweizweit über 180 Aktiengesellschaften und indirekte Immobiliengefässe sowie 181 Bond-Emittenten ab. Dank dieser breiten Abdeckung und dem engen Kontakt zu Unternehmen verfügt das Research-Team über fundierte Kenntnisse des Schweizer Marktes.