Hohes Ratingniveau bei CHF-Inlandsschuldnern, doch litt der Spitalsektor

Der Swiss Rating Guide des Research der Zürcher Kantonalbank bietet erneut einen detaillierten Überblick über die Bonität von 169 CHF-Inlandsschuldnern. Die Abkehr von Negativzinsen und die Übernahme der Credit Suisse durch die UBS markierten 2023 einen historischen Wendepunkt. Doch auch die vergangenen Monate waren von bemerkenswerten Ereignissen geprägt. Der CHF-Anleihenmarkt beispielsweise bricht 2024 Rekorde.

Text: Melanie Gerteis

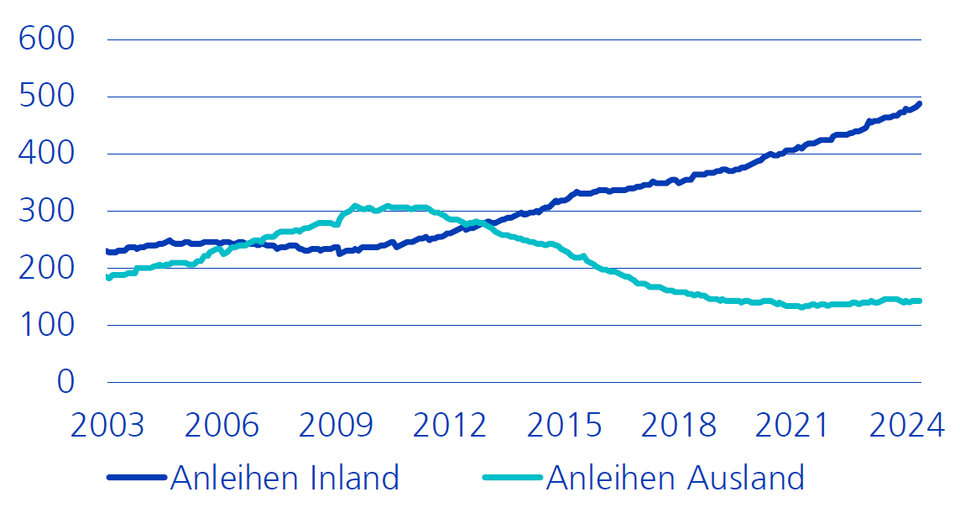

Die letzten zwölf Monate werden erneut als eine Periode mit reger Emissionstätigkeit in die Geschichte des CHF-Kapitalmarkts eingehen. Der CHF-Anleihenmarkt verzeichnete in den letzten zwölf Monaten mit einem Anstieg von 11% gegenüber dem Vorjahr ein Gesamtemissionsvolumen von CHF 76 Milliarden. Der Grossteil dieses Volumens stammt dabei aus dem Inlandsegment. Die rege Emissionstätigkeit spiegelt sich aber auch im Volumen der ausstehenden Anleihen wider. Dieses stieg am CHF-Kapitalmarkt bis Ende Mai auf CHF 629 Milliarden – ein historischer Höchststand

CHF-Anleihenvolumen in Mrd. – Inland und Ausland

SNB beendet Zinserhöhungs-Zyklus

In einem entscheidenden Schritt zur Stärkung der Wirtschaft hat die Schweizerische Nationalbank im März 2024 den Leitzins auf 1,50% gesenkt, und im Juni 2024 auf 1,25%. Dies untermauert die attraktiven Finanzierungskonditionen und fördert eine positive Entwicklung der Emissionsvolumen. Das relativ stabile Zins- und Wirtschaftsumfeld lässt erwarten, dass die Finanzierungskonditionen vorerst attraktiv bleiben und sich die Emissionsvolumen weiterhin erfreulich entwickeln werden. Einen Strich durch die Rechnung könnte das geopolitische Umfeld machen. Dieses könnte zu einer erhöhten Volatilität mit steigenden Spreads führen.

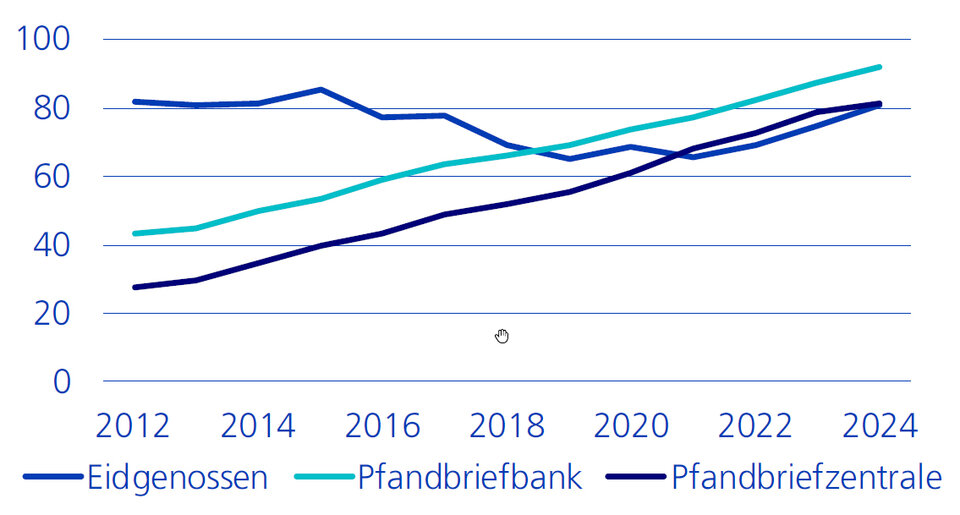

Grösste Emittenten kommen unverändert aus dem Pfandbriefbereich

Nach wie vor kommen die mit Abstand grössten Emittenten aus dem Pfandbriefbereich. Die Pfandbriefbank ist unverändert der grösste Einzelemittent am CHF-Kapitalmarkt. Die Pfandbriefzentrale und die Eidgenossenschaft sind vom Volumen her fast gleichauf. Alle drei Emittenten befinden sich weiter auf Wachstumskurs und machen zusammen rund 53% des gesamten Inlandmarkts aus. Neu unter den Top 10 und an vierter Stelle befindet sich die UBS, deren Anleihevolumen aufgrund der Kotierung von Covered Bonds, die jedoch von der UBS einbehalten wurden, stark zunahm. Nicht mehr in den Top 10 vertreten ist Roche, im letzten Jahr noch auf Platz 10. Damit ist Nestlé auf Rang 9 der einzige verbliebene Corporate-Schuldner unter den Top 10.

Volumenentwicklung der Top 3 (Mrd CHF)

Insgesamt hohes Ratingniveau

«Das Inlandsegment ist nach wie vor von Schuldnern hoher Bonität geprägt, wobei das AA-Segment nach Anzahl der Schuldner mit 29% unverändert den grössten Anteil einnimmt», sagt Holger Frisch, Studienleiter und Teamleiter Credit Research bei der Zürcher Kantonalbank. Noch stärker zeigt sich die hohe Qualität beim ausstehenden Volumen. Hier entfallen knapp 60% auf die höchste Ratingklasse AAA. Der Non-Investment-Grade-Bereich, also die spekulative Anlagekategorie mit BB+ und tiefer, stellt beim CHF-Inlandssegment lediglich 2% der am Markt vertretenen Schuldner.

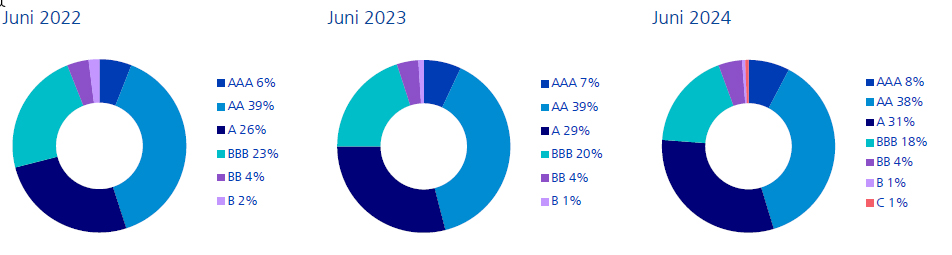

Das Research der Zürcher Kantonalbank hat in den vergangenen zwölf Monaten bei den von ihr abgedeckten Inlandschuldnern sieben Heraufstufungen (Vorjahr: 14) und zwölf Rückstufungen (Vorjahr: 8) vorgenommen. Damit sind aktuell 8% der von uns abgedeckten Schuldner dem AAA-Segment zuzuordnen. Die leichte Zunahme um einen Prozentpunkt ging zulasten des AA-Segments, das mit 38% der Schuldner nach wie vor das grösste Segment darstellt. Zugenommen hat ebenfalls das A-Segment auf Kosten des BBB-Segments. Der Non-Investment-Grade-Bereich ist nach wie vor von geringer Bedeutung, auch wenn in diesem Jahr erstmals ein Schuldner in der Ratingklasse C auftaucht.

Ausgewogen sind weiterhin die Outlooks, die den derzeitigen Ratingeinstufungen anhaften. Im Vorjahresvergleich sind aktuell mehr Emittenten mit einem stabilen Ausblick eingestuft als in den vergangenen Jahren.

Ratingverteilung (nach Anzahl Schuldnern)

Spezialfall Spitalsektor

Der Ratingfokus hat sich jüngst vom Finanz- auf den Spitalsektor verlagert. Mit dem GZO Spital Wetzikon geriet erstmals seit der Swissair im Jahr 2001 wieder ein inländischer Anleiheemittent in Zahlungsverzug, nachdem er nach der Ablehnung eines Nothilfegesuchs durch den Kanton Zürich eine fällig gewordene Anleihe nicht zurückzahlen konnte. Aufgrund dieser Entwicklung haben wir das Rating des GZO Spital Wetzikon um insgesamt elf Notches gesenkt. Angesichts dieses Ereignisses haben wir die Unterstützungswahrscheinlichkeiten überprüft und diese für das Spital Emmental als Regionalspital des Kantons Bern angepasst, was zu einer Herabstufung um vier Notches geführt hat. In Anbetracht der unter den Erwartungen liegenden Ergebnisse und vor allem des schwierigen Umfelds mit entsprechend unsicherem Ausblick haben wir die Ratings der Kantonsspitäler Basel-Landschaft und Winterthur sowie des See-Spitals um jeweils einen Notch gesenkt.

Swiss Rating Guide 2024

Der Swiss Rating Guide ist seit über 20 Jahren Pflichtlektüre für institutionelle Fixed-Income-Investoren, die in Anleihen von CHF-Inlandschuldnern investieren wollen. Die diesjährige Ausgabe deckt nahezu 180 Inlandschuldner ab, was rund 95% des ausstehenden Anleihevolumens in der Schweiz entspricht. Die Credit Analysten der Zürcher Kantonalbank geben für alle relevanten Inlandschuldner ein Credit Rating ab. Ziel des Ratingprozesses ist es, eine Bonitätseinschätzung über den Konjunkturzyklus hinaus abzugeben. Neben quantitativen Daten fliessen in das Rating auch qualitative Bewertungen wie die

Beurteilung des aktuellen Branchenumfelds oder die Analyse der Wettbewerbsposition sowie des Managements mit ein.

Schweizer Banken: Aus dem Tiefzinsschlaf erwacht

Für unseren Finanzplatz sind Schweizer Banken zentral. Grundsätzlich ist der hiesige Bankensektor robust und im internationalen Vergleich gut positioniert. Doch aufgrund der Grossbankenfusion gibt es in der Schweiz nur noch eine global systemrelevante Grossbank. Wie widerstandsfähig ist der Banksektor insgesamt? Welche Herausforderungen gilt es zu bewältigen und wie sehen die zukünftigen Erfolgsaussichten aus? Mehr dazu von Akkio Mettler, Credit Analyst bei der Zürcher Kantonalbank

Welche Rolle spielen Schweizer Banken auf dem CHF-Anleihenmarkt?

Akkio Mettler: Die Schweizer Banken leisten einen wichtigen Beitrag zu einem leistungs- und wettbewerbsfähigen Finanzplatz Schweiz und nutzen für ihre Refinanzierung auch den CHF-Anleihenmarkt. Schweizer Banken haben ein Anleihevolumen von CHF 82,5 Milliarden ausstehend – das entspricht rund 17% des Inlandsegments. Werden die CHF 173 Milliarden (36%) der Pfandbriefinstitute hinzugezählt, entspricht dies sogar mehr als der Hälfte. Die am CHF-Anleihenmarkt präsenten Banken sind sehr vielfältig: viele sind regional stark verwurzelt, aber auch international vernetzt und engagiert. Manche von ihnen blicken auf eine über hundertjährige Firmengeschichte zurück – und sind gleichzeitig innovativ und zukunftsgerichtet. Von den 24 Kantonalbanken der Schweiz haben 22 öffentliche Anleihen ausstehen. Hinzu kommen systemrelevante Banken, die zur Entschärfung der Too-big-to-fail-Problematik Anleihen mit sehr unterschiedlichen Konditionen emittieren.

Wie hat der Zinsanstieg die Bankenlandschaft beeinflusst?

Durch die Rückkehr in ein positives Zinsumfeld stieg der Zinserfolg teilweise recht deutlich. Dieser Anstieg ist jedoch nicht allein auf eine höhere Marge zurückzuführen – die Marge zwischen Spar- und Hypothekarzinsen war zuletzt gar rückläufig –, sondern auch auf die zeitliche Dynamik. Es dauerte einfach etwas Zeit, bis sich die Kundinnen und Kunden umpositioniert und die Banken ihre Konditionen angepasst haben. Sinken die Zinsen wieder, schlägt das Pendel in die andere Richtung aus. Gleichzeitig verzeichneten die meisten Banken einen Anstieg des Personal- und Sachaufwands. Die Inflation nach den durch die Coronapandemie verursachten starken Nachfrage- und Angebotsschwankungen liess auch den Personalaufwand der Banken ansteigen. Beim Sachaufwand wurde die Ertragszunahme unter anderem für strategische Initiativen oder Investitionen in die IT und in neue Produkte genutzt.

Welche Auswirkungen hatte die Notübernahme der CS durch die UBS auf den Markt?

Liquidität und Refinanzierung sind Schlüsselfaktoren für die Bonität einer Bank. Das Beispiel zeigt, wie wichtig eine stabile Refinanzierung und wie problematisch ein schneller Liquiditätsabflusses sein kann. Trotz erweiterter Regulierungen nach der Finanzkrise mussten Bund, Finanzmarktaufsicht und Nationalbank via Notrecht eingreifen, um die Übernahme der CS durch die UBS zu erleichtern. Die Abschreibung der AT1-Anleihen der Credit Suisse führte zu einem Anstieg der Risikoprämien und erwischte manche Anleger auf dem falschen Fuss. Dennoch kehrte das Investorenvertrauen schnell zurück. Es zeigte sich, dass Refinanzierungen mit verbesserten Anleihebedingungen möglich sind, manche Banken ersetzten ihre AT1-Anleihen durch günstigere Tier-2-Anleihen.

Wie stehen die Schweizer Banken im Vergleich zu internationalen Märkten da?

Die Kapitalquoten der von uns eingestuften 27 Banken sind stabil geblieben, was im Gegensatz zu anderen Märkten steht. In Deutschland führte der Zinsanstieg beispielsweise zu einem Rückgang der Immobilienbewertungen und schwächerer Kapitalisierung. Vereinzelt schwappte die Krise bei den Gewerbeliegenschaften in die Schweiz über und führte zu Wertkorrekturen bei einzelnen Banken, die Kredite an die insolvente Immobiliengesellschaft Signa Group gewährt hatten.

Was erwartet die Banken in der Zukunft?

Nach dem Ausnahmejahr 2023 müssen sich die Banken für stürmischere Zeiten wappnen. Die ausserordentlich hohen Zinsergebnisse werden sich 2024 nicht in diesem Ausmass wiederholen lassen. Zum einen hat die Schweizerische Nationalbank 2024 bereits zum zweiten Mal eine Zinssenkung vorgenommen, zum anderen dürfte sich die zuvor angesprochene zeitliche Dynamik nun negativ auf den Zinserfolg auswirken. Die höheren Zinsen dürften insbesondere für Firmenkunden und für Besitzer von Gewerbeliegenschaften zu einer Herausforderung werden, falls sich die Konjunktur ungünstig entwickeln sollte. Gut sind die Ertragsaussichten dagegen für Banken mit starkem Standbein in der Vermögensverwaltung und der Anlageberatung: Hier dürften sich die gestiegenen Aktienkurse und die höhere Kundenaktivität im ersten Halbjahr 2024 positiv auf die Ergebnisse auswirken. Eine gute Kapitalisierung und eine breit diversifizierte Refinanzierungsbasis dürften für die Banken der Schlüssel sein, um einen wirtschaftlichen Abschwung gut abfedern zu können und wettbewerbsfähig zu bleiben.