US-Hausbesitzer klammern sich an niedrige Zinsen

Viele Eigentümerinnen und Eigentümer von Immobilien in den USA haben in der Niedrigzinsphase attraktive Hypotheken abgeschlossen und sind daher nicht bereit, ihre Häuser zu verkaufen. Der sogenannte «Lock-in-Effekt» führt zu einer Verknappung des Wohnungsangebots und lässt trotz hoher Zinsen und wenigen Verkäufen die Immobilienpreise steigen. Wie steht es um den US-Häusermarkt? Lesen Sie die Einschätzung von Christian Brändli, Senior Economist North America.

Text: Christian Brändli

US-Haushalte, die während der Pandemie günstige Hypotheken aufgenommen haben, können sich glücklich schätzen, denn sie gehören zu den Gewinnern auf dem amerikanischen Immobilienmarkt. Die hohen Zinsen der letzten zwei Jahre hatten unerwartete Auswirkungen auf den Wohnungsmarkt. Statt wie bei Gewerbeimmobilien einen Rückgang der Immobilienpreise auszulösen, haben die steigenden Zinsen den Wert von Wohnimmobilien in die Höhe getrieben. Verantwortlich dafür ist der «Lock-in-Effekt» von Hypotheken, die in Zeiten niedriger Zinsen aufgenommen wurden und die Hausbesitzerinnen und Hausbesitzer in ihren Häusern gefangen halten.

Da Hypotheken nicht auf ein neues Haus übertragen werden können, würde ein Umzug für viele zu einem starken Anstieg der Hypothekarzahlungen führen, was sie verständlicherweise vermeiden wollen. Fast zwei Drittel der ausstehenden US-Hypotheken weisen einen Zinssatz von weniger als 4 Prozent auf. Würden diese Hausbesitzer heute umziehen, müssten sie über 7 Prozent für eine neue 30-jährige Hypothek bezahlen.

Der «Lock-in-Effekt» von Hypotheken bezieht sich hiermit auf die Abneigung von Hausbesitzern, ihr Haus zu verkaufen, wenn sie einen sehr niedrigen Hypozins bezahlen, den sie aufgeben müssten, um eine neue Hypothek mit einem wesentlich höheren Zinssatz abzuschliessen. Bei Immobilien kann dieser Effekt aufgrund der physischen Unbeweglichkeit, der hohen Transaktionskosten und der Vermögenskonzentration besonders ausgeprägt sein.

Viele Hausbesitzer sind gefangen

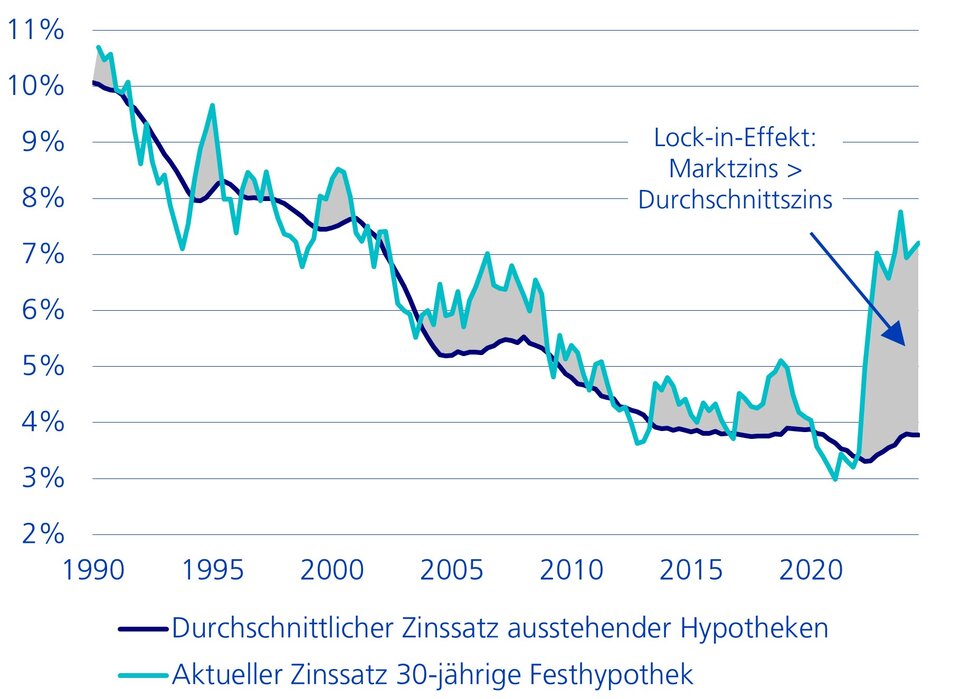

Der rasche und starke Anstieg der Hypothekarzinsen in den letzten Jahren hat zu einem besonders starken «Lock-in-Effekt» geführt. Intensiviert wird dieser durch eine Besonderheit des amerikanischen Hypothekenmarktes, nämlich Festzinshypotheken mit einer Laufzeit von 30 Jahren. Die meisten US-Haushalte konnten sich in der zurückliegenden Niedrigzinsphase günstige Hypozinsen sichern, die weit unter den aktuellen Marktzinsen liegen und für lange Zeit festgeschrieben sind. Über 90 Prozent der in den letzten Jahren neu vergebenen Immobilienkredite waren 30-jährige Festzinshypotheken. Mittlerweile weisen 96 Prozent der fast 50 Millionen aktiven Hypotheken einen festen Zinssatz auf.

Vergleich Marktzins und Durchschnittszins ausstehender Hypotheken

Hypothekarzinsen sind zu gut, um sie aufzugeben

Ende der 1990er Jahre zahlten die meisten US-Hausbesitzer noch Hypothekarzinsen zwischen 7 Prozent und 9 Prozent. Nach diversen Krisen sanken die Zinsen deutlich und viele konnten ihre Hypotheken günstiger refinanzieren. Zu Beginn der Pandemie erreichten die Zinsen historische Tiefststände, so dass viele Haushalte Hypotheken unter 3 Prozent aufnehmen konnten. In diesen Jahren wichen die gezahlten Hypothekarzinsen meist nur wenig von den jeweils aktuellen Marktzinsen ab. Solange die Haushalte einen Immobilienkredit mit einem höheren als dem marktüblichen Zinssatz hatten, war ein Umzug oder eine Refinanzierung relativ einfach.

Dies änderte sich jedoch in den letzten zwei Jahren, als die US-Notenbank resolut gegen die hohe Inflation vorging und die Zinsen für alle Arten von Krediten in die Höhe schnellten. Scheinbar über Nacht fanden sich die meisten amerikanischen Haushalte mit Hypotheken in einer Situation wieder, in der es sich finanziell nicht attraktiv anfühlte, das Eigenheim zu verkaufen. Ein durchschnittlicher Hypothekarnehmer würde bei einem Umzug auf rund USD 500 pro Monat oder insgesamt mehr als USD 60'000 an niedrigeren Hypothekenzahlungen verzichten. Viele könnten es sich schlichtweg nicht leisten, einen solchen Betrag bei einem Umzug zusätzlich auszugeben. Andere wiederum dürften die Ersparnisse für zusätzliche Konsumausgaben verwendet und so dazu beigetragen haben, dass die US-Konsumausgaben in den letzten zwei Jahren derart widerstandsfähig waren.

Auswirkungen auf den Häusermarkt

Da viele Haushalte nicht umziehen können oder wollen, schafft das aktuelle Umfeld aber neue Probleme. So ist die Zahl der auf dem Markt befindlichen Wohnungen in den letzten Jahren stark zurückgegangen und liegt im Vergleich zu 2019 um ein Drittel niedriger. Negativ wirkt sich dies auch auf die Anzahl der Hausverkäufe aus. Nach Berechnungen der Federal Housing Finance Agency (FHFA) sinkt die Verkaufswahrscheinlichkeit mit jedem Prozentpunkt, den die Marktzinsen über dem Zinssatz der bestehenden Hypothek liegen, um 18 Prozent. Demnach dürfte der «Lock-in-Effekt» zwischen dem Beginn der Zinserhöhungen durch die US-Notenbank im Frühjahr 2022 und Ende 2023 gut 1.3 Mio Hausverkäufe zu marktüblichen Konditionen verhindert haben. Das ist eine hohe Zahl, wenn man bedenkt, dass in normalen Zeiten etwas mehr als fünf Millionen Häuser pro Jahr verkauft werden.

Darüber hinaus übt das knappe Angebot Druck auf die nationalen Hauspreise aus und schränkt die Zahl der Käufer ein, die sich eine Immobilie überhaupt leisten können. Der Medianwert eines bestehenden Einfamilienhauses stieg im Mai auf einen Rekordwert von USD 424'500 gegenüber knapp USD 270'000 vor der Pandemie. Eine weitere Folge der hohen Preise ist, dass neu gebaute Häuser immer kleiner werden. Bauunternehmen versuchen, neue Häuser für Erstkäufer so erschwinglich wie möglich zu halten, indem sie die Wohnfläche reduzieren. Der eingefrorene Häusermarkt hat auch direkte wirtschaftliche Folgen. So sind die Ausgaben im Zusammenhang mit Hausverkäufen zurückgegangen. Normalerweise geben die Hausbesitzer viel Geld aus, um ihre Häuser zu renovieren, bevor sie sie auf den Markt bringen. Auch die Arbeit von Fachleuten wie Anwältinnen und Immobilienmaklern, die an der Abwicklung von Transaktionen beteiligt sind, ist zurückgegangen. Zusammen mit dem Bau neuer Häuser machen diese Aktivitäten 3 bis 5 Prozent des Bruttoinlandsprodukt der USA aus.

Mehr Ungleichheit und Auswirkungen auf den Arbeitsmarkt

Weiter hindert der «Lock-in-Effekt» die Haushalte daran, ihre Wohnungs- und Standortwahl zu optimieren. Konkret bedeutet dies, dass Menschen nicht in Häusern leben, die sie bevorzugen würden. Beispielsweise müssen wachsende Familien in Häusern bleiben, die zu klein werden, während Rentnerinnen und Rentner in Häusern leben, die eigentlich zu gross für sie sind. Der Mangel an bezahlbarem Wohnraum kann auch generell die Familienplanung erschweren. Darüber hinaus trifft die Verschlechterung der Erschwinglichkeit durch höhere Preise insbesondere Erstkäufer, Minderheiten oder Haushalte mit niedrigem Einkommen, wodurch sich die Ungleichheit im Land vergrössert.

Auch der Arbeitsmarkt kann negativ betroffen sein, wenn Arbeitnehmende zögern, ein Stellenangebot anzunehmen, weil sie dafür auf niedrige Wohnkosten verzichten müssten. So können Unternehmen nicht die richtigen Arbeitskräfte finden oder die Löhne steigen stärker, als es unter normalen Bedingungen der Fall wäre. Studien zeigen, dass die Mobilitätsraten von Hausbesitzern mit Hypotheken in den Jahren 2022 und 2023 zurückgingen, während bei Hausbesitzern ohne Hypotheken oder Mieterinnen kein vergleichbarer Rückgang der Mobilität zu verzeichnen war.

Was ist der Lock-in-Effekt? Ein Rechenbeispiel

Um den «Lock-in-Effekt» auf dem Wohnungsmarkt zu beseitigen, müssen die Hypothekarzinsen deutlich sinken. Ein möglicher Schwellenwert liegt bei 5 Prozent, ab dem die Bereitschaft, die alte Hypothek abzulösen und eine neue aufzunehmen, wieder steigt. Rechenbeispiel: Ein Hausbesitzer mit einer 30-jährigen Hypothek von USD 400'000 zahlt bei einem Zinssatz von 3,5 Prozent monatlich USD 1'796 für Zins und Tilgung. Würde er eine neue Hypothek in gleicher Höhe zu einem Zinssatz von 5 Prozent aufnehmen, stiegen die Kosten auf USD 2'147 pro Monat. Das sind USD 351 pro Monat an zusätzlichen Kreditkosten, ein Betrag, der für die Verbesserung der Wohnsituation akzeptabel erscheint. Umgekehrt würde die Aufnahme einer Hypothek in der Höhe von USD 400'000 zu einem aktuellen Zinssatz von über 7 Prozent eine monatliche Zahlung von mindestens USD 2'661 erfordern - eine Differenz von fast USD 900, die für viele Kreditnehmende zu hoch sein dürfte.

Werden Zinssenkungen den Markt beleben?

Die US-Notenbank dürfte noch in diesem Jahr mit der Lockerung ihrer Geldpolitik beginnen, wodurch auch die Hypothekarzinsen sinken werden. Ob dies jedoch ausreicht, um den Immobilienmarkt wieder in Schwung zu bringen, ist fraglich. Die Experten der Zürcher Kantonalbank gehen davon aus, dass sich der Verkaufsstau nicht so schnell auflösen wird. Schliesslich könnte der «Lock-in-Effekt» noch länger anhalten, da die überwiegende Mehrheit der Hypothekenbesitzer einen Zinssatz von unter 5 Prozent bezahlt (79% per Ende 2023). Zudem dürften die Hypothekarzinsen nicht vor 2026 unter dieses Niveau fallen und somit in den nächsten ein bis zwei Jahren nur wenige Häuser zum Weiterverkauf auf den Markt kommen.

Was bedeutet dies für die US-Hauspreise?

Die nach der Straffung der Geldpolitik erwartete Korrektur am US-Wohnimmobilienmarkt ist bekanntlich ausgeblieben. Nach einer kurzen Schwächephase von Mitte 2022 bis Anfang 2023 haben die US-Hauspreise ihren Aufwärtstrend wieder aufgenommen. Ein wichtiger Faktor war der «Lock-in-Effekt», der die Wohnungsknappheit verschärfte. Da gleichzeitig die Nachfrage aufgrund des soliden Arbeitsmarktes robust blieb, stiegen die Hauspreise trotz der höchsten Zinsen seit Jahrzehnten weiter. Angesichts der anhaltenden Angebotsknappheit ist daher auf absehbare Zeit nicht mit einem Preisrückgang am US-Immobilienmarkt zu rechnen. Im Gegenteil, die Preise werden wohl weiter moderat steigen. Das Angebot ist einfach zu gering, um die Nachfrage zu befriedigen. Und sollten die Hypothekarzinsen tatsächlich einmal deutlich sinken, könnten neue Käuferinnen und Käufer auf den Markt strömen und die Hauspreise stützen. Unter Druck kämen die Preise wahrscheinlich erst, wenn sich die Lage am Arbeitsmarkt unerwartet schnell verschlechtert und eine Welle von Zwangsversteigerungen und -verkäufen auslösen würde.