Multi-Factor-Investing: Value und Quality liefern

Wir haben die Performance der Faktoren Value, Momentum und Quality im abgelaufenen Jahr 2022 analysiert. Mit diesen drei Faktoren setzt das Asset Management der Zürcher Kantonalbank eine hauseigene Variante des quantitativen Investierens um. Für Quant-Investoren erhielt das Jahr seine Prägung durch das Comeback des Value-Faktors.

Text: Christian Haller

Im ruppigen Börsenumfeld des Jahres 2022 hat sich unsere systematische, globale Multi-Faktor-Strategie gut behauptet. Zuspruch im Markt fanden besonders die Faktoren «Value» und «Quality». Was steckt hinter deren Robustheit? Welche Information stimmt quantitative Investoren, die auf faktor-basierte Anlagestrategie setzen, zuversichtlich für das Anlagejahr 2023?

Entwicklung der Faktoren Value, Momentum und Quality im Jahr 2022 relativ zum MSCI World Index

Wer hätte gedacht, dass wir mit dem Abebben der Corona-Pandemie in den nächsten Krisenmodus fallen? An den Finanzmärkten mussten im Jahr 2022 komplett neue Informationen verarbeitet werden. Der Ukraine-Konflikt hat die Weltgemeinschaft in ihren Grundzügen erschüttert und heftigste Kriegsgräuel zurück auf Europas Landkarte gebracht. Der damit einhergehende Anstieg der Energiepreise ist mitverantwortlich für die Rückkehr der totgeglaubten Inflation, die uns bis heute intensiv beschäftigt.

Relative Faktorstärke hält an

Vor diesem Hintergrund gestaltete sich das Jahr 2022 für Anleger enttäuschend. Wir hatten jedoch bereits im Sommer 2022 gezeigt, wie mit einer faktor-basierten Strategie relative Stärke erzielt werden kann, was insbesondere für institutionelle Investoren wichtig ist. Nach wie vor hält die relative Stärke der Faktoren Value, Quality und Momentum an und belohnt Anhänger systematischer Anlagestrategien. Das mag angesichts einer Minus-Performance nur ein schwacher Trost sein. Doch gerade in Zeiten schwacher Aktienmärkte gilt: Lieber der Spatz in der Hand als die Taube auf dem Dach. Die Faktor-Strategie liefert so einen zählbaren Beitrag im Rahmen des Risikomanagements. Und sie kann – besonders mit unseren konsequent Tracking-Error-reduzierten Varianten – einen sinnvollen Beitrag zur risiko-adjustierten Performance liefern.

Factor Investing ist eine quantitative Investment-Strategie, oft auch Systematic Investing oder Smart Beta Investing genannt. Dabei werden Unternehmens-Kennzahlen oder Aktienkursverläufe auf Muster und Erfolgsfaktoren untersucht. Das Ziel ist es, überdurchschnittlich starke Aktien zu identifizieren. Die bekanntesten, erfolgversprechenden Charakteristika – die in dieser Sparte der Finanzanalyse «Faktoren» genannt werden – haben unter der Bezeichnung Value, Growth, Size, Quality, Momentum und Low Volatility seit den 90er Jahren erhebliche Popularität erlangt. Dazu hat beigetragen, dass die Wirksamkeit der Faktoren wissenschaftlich untermauert werden konnte.

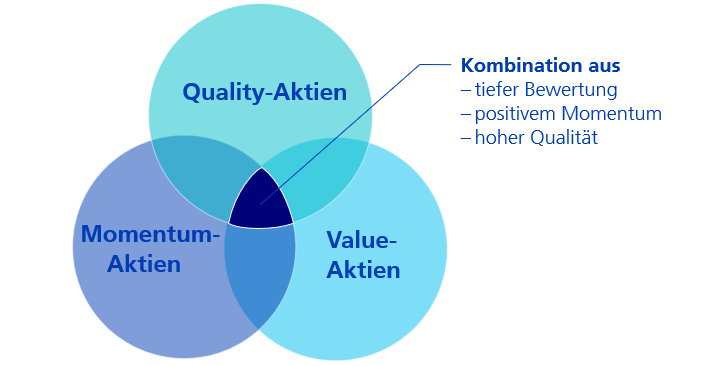

Kombination der Faktoren bringt den Erfolg

Während sich Aktien, die wir mit dem Erfolgsfaktor Momentum filtern, leicht unterdurchschnittlich entwickelt haben, wussten Quality und Value mit ansprechenden Faktorprämien zu gefallen. Beide Faktoren schlugen in 2022 den Markt deutlich – sprich Aktien von Unternehmen, die mit diesen Kriterien als attraktiv ausgefiltert wurden, haben tatsächlich Outperformance gezeigt und damit die gewünschte Faktorprämie abgeliefert. Doch:

- Nicht jedem Faktor und dem damit ausgewählten Aktienbündel ist im Wechselbad der Gefühle, das uns die Börsen bescheren, kontinuierlich Erfolg beschieden.

- Deshalb praktizieren wir eine konsequente Diversifikation über die drei zentralen Faktoren Value, Momentum und Quality.

Die von uns selektierten Faktoren mit den dahinter stehenden Aktien bzw. Unternehmen demonstrieren im Zusammenspiel die gewünschte Stärke – sprich Outperformance. Quant entlockt dem Markt also systemastisch zusätzliche Rendite. Per Ende November 2022 erzielte der Swisscanto (CH) IPF I Equity Fund Systematic Responsible World Enhanced eine erfreuliche Mehrrendite gegenüber seiner Benchmark, dem MSCI World ex Switzerland von +1.16 % (-9.35 % vs. -10.51 %, brutto in CHF). Das Portfolio liefert unseren Investoren bei kontrollierten Risiken ein deutliches Argument für aktives Management. Vor allem in einem akut anspruchsvollen Markt.

Perspektiven 2023

Derzeit stimmt die Ausgewogenheit der Faktorprämien und das damit wiedergewonnene Diversifikationspotential. Das war in der jüngeren Vergangenheit nicht immer so: Die noch nicht so weit zurückliegende Baisse des Value-Faktors war zwischenzeitlich derart ausgeprägt, dass sie die Tragfähigkeit des Multi-Faktor-Ansatzes – unabhängig von Quality und Momentum – kurzfristig in Frage gestellt war. Diese Phase ist eindeutig überwunden. Quant-Investoren winken wieder höhere Renditen. Und dafür gibt es einen einfachen, mathematischen Grund: Höhere Zinsen verbessern im Rahmen klassischer Aktienbewertung (Discounted-Cash-Flow-Modelle) die relative Bewertung traditioneller Value-Unternehmen.

Value Faktor im Umfeld von Inflation

Die Zentralbanken sehen sich angesichts der Inflation herausgefordert, mit steigenden Leitzinsen sowie forciertem Liquiditätsentzug zu reagieren. Das steigende Zinsniveau führte v.a. im ersten Halbjahr an den Aktienmärkten zu einem Favoritenwechsel. Während sich Investoren von kräftig wachsenden Unternehmen mit hohen Gewinnpotentialen verabschiedet haben, rückten Value-Titel ins Zentrum der Anlegergunst. Der negative Effekt via steigender Zinsen ist bei ihnen weniger ausgeprägt, da die Gewinnerwartungen üblicherweise moderater ausfallen. Obschon auch in der zweiten Jahreshälfte 2022 die Zinsschraube kräftig angezogen wurde, zuletzt Mitte Dezember 2022, konnten Value-Aktien ihren Aufwärtstrend nicht fortsetzen. Das energische Vorgehen der Zentralbanken zur konsequenten Bekämpfung des Teuerungsdrucks war nicht überall erwartet worden und liess erste Rezessionsängste aufkommen. Historisch gesehen verhält sich Value in einem konjunkturell angespannten Umfeld eher unterdurchschnittlich.

Niemand möchte sich den Luxus leisten, im Portfolio auf Qualität zu verzichten

Die aufgerufenen Preise für Qualitätsaktien waren zu Beginn des Jahres 2022 stattlich und das Bewertungsniveau reflektierte hohe Gewinne in ferner Zukunft. Das Ende der Tiefzinsphase schmälerte nicht nur diese Aussichten, vielmehr sind Zinspapiere nun wieder eine Anlagealternative mit Renditen deutlich über Null. Dennoch ist das Vertrauen in Quality rasch wieder erstarkt und hält bis auf weiteres an. Konjunktursorgen mögen dazu beigetragen haben. Niemand möchte sich den Luxus leisten, auf Qualität zu verzichten. Das verleiht der Multi-Faktor-Strategie Stabilität.

Momentum Faktor trotzt der Volatilität

Wie aggressiv können die Notenbanken vorgehen, um die Inflation zu kontrollieren, ohne gleichzeitig die Stabilität des Finanzsystems zu gefährden? Dass dies für die Notenbanken ein schmaler Grat ist, zeigen die erhöhten Kursschwankungen. Ein solches Umfeld stellt den Momentum-Faktor generell vor Herausforderungen, die er bis anhin gut zu meistern wusste. Aufgrund des bisherigen Jahresverlaufs sind Momentum-Titel weniger zinssensitiv und damit äusserst vorteilhaft auf ein Umfeld höherer Zinsen eingestellt. Rücksetzer entstehen, wenn Growth kurzzeitig zurückschlägt.

Anleger sind mit einer Anlage in unserem Drei-Faktoren-Modell bestens gewappnet

- Substanztitel werden weiterhin zu äusserst attraktiven Preisen gehandelt und weisen damit noch Aufwärtspotenzial auf.

- Das Ende der Ära unbegrenzter Liquidität und tiefer Zinsen rückt die Bedeutung der Bewertung wieder vermehrt ins Zentrum.

- Kaum jemand glaubt, dass die Inflation auf das Vorkrisenniveau zurückfällt.

- Strukturelle Faktoren wie De-Globalisierung oder der sinkende Anteil der Menschen im erwerbsfähigen Alter an der Gesamtbevölkerung machen das Wirtschaften teurer.

- In einem inflationären Umfeld profitieren Qualitätsunternehmen überdurchschnittlich, da sie Preise überwälzen und so ihre Margen erfolgreich verteidigen können.

- Schliesslich ist mit abnehmender Unsicherheit bei der weiteren Entwicklung von Wachstum, Inflation und Geldpolitik davon auszugehen, dass auch die Volatilität nachlässt, was dem Momentum-Faktor wieder mehr Möglichkeiten zur Entfaltung gibt.

Warum jeder Investor systematische Multi-Faktor-Strategien in seiner Anlagestrategie berücksichtigen sollte

Auf der Suche nach Anlageerfolgen in den Finanzmärkten ist jeder Anleger und jede Anlegerin – egal ob privat oder institutionell - mit einer unüberschaubaren Menge von Informationen konfrontiert. Mit einer realistischen Selbsteinschätzung erkennt man schnell, dass man diese Fülle von Informationen allein nicht verarbeiten und zu einem Anlageerfolg verdichten kann. Um zu verstehen, wodurch die Performance eines Portfolios getrieben wird, ist die Beschäftigung mit den Faktoren sinnvoll. Und ihre Anwendung. Wie sortiert man die Fülle von Informationen?

Die Antwort: Die Informationsfluten werden computergestützt gefiltert

Als Filter werden Faktoren benutzt, mit denen verfügbare Unternehmens- und Kursdaten gescreent werden. Diese Faktoren sind wissenschaftlich als Erfolgsfaktoren anerkannt. Entdecker solcher Erfolgsfaktoren wie Benjamin Graham oder French & Fama gelten in der Investmentcommunity heute als Legenden! Als Ergebnis erhält man aus einem grossen Anlageuniversum wie bespielweise dem MSCI World Index mit seinen 1600 Unternehmen eine Auswahl von Unternehmen, in die investiert wird. Derart faktor-basiertes Investieren wird in der Finanzbranche als "Factor Investing" bezeichnet, wir nennen es gern "Systematisches Investieren" Werden für die Aktienauswahl mehrere Faktoren gleichzeitig verwendet, spricht man von Multi-Factor-Investing. Dass Multi-Factor-Investing immer beliebter wird zeigt die nachfolgende Grafik. Per Ende 2022 betrug das Volumen der Assets in Fonds und ETF knapp 90 Milliarden US-Dollar weltweit.

Multi-Factor-Investing ist zunehmend gefragt (Angaben in Mrd. US-Dollar)

Tabelle: Leistung und Risiko der bekanntesten Faktoren im Vergleich zum MSCI World Index

Faktor |

Leistung |

Risiko |

Return |

Risk |

Momentum |

Gewinner von gestern sind die Gewinner von morgen, nutzt Beliebtheit bei Investoren |

Blasenbildung |

9.4% |

14.8% |

| Value | tiefe Bewertung, z.B. niedriges Kurs-Buchwert-Verhältnis (KBV) | tiefe Bewertung wegen schlechten Geschäftsgangs | 7.9% | 17.9% |

| Quality | attraktive Bilanzrelationen, z.B. hoher Cash Flow im Vergleichzu den Assets | zu teuer | 8.7% | 13.9% |

| Low Volatility | Defensive Aktien sind beliebt | Underperformance im Aufschwung | 7.6% | 11.1% |

| Size | Prämie für die Dynamik kleiner Firmen | Hohe Anfälligkeit im Konjunkturabschwung | 8.0% | 17.0% |

| MSCI World Index | 6.6% | 15.6% | ||

| Quelle: MSCI, MSCI World Index und MSCI World Factor Indices, Bruttoreturns und Risiko in US-Dollar vom 29.12.2000 bis 31.12.2022 | ||||

Factor Timing entlang des Konjunkturzyklus

Die verschiedenen Faktoren liefern ihre Outperformance nicht konstant ab. Manchmal sind Value-Aktien mehr gefragt, dann wieder Momentum-Aktien. Für diese wechselnde Dynamik hat das Analysehaus Investment Metrics versucht, eine Systematik entlang des Konjunkturzyklus aufzustellen, wie nachfolgende Abbildung zeigt.

Rolle der verschiedenen Faktoren im Konjunkturzyklus

Anlegern in unterschiedlichen konjunkturellen Situationen die beste Kombination der Faktoren Value, Momentum und Quality bieten. Die Anpassungen der Strategie erfolgen 1x pro Monat. Der Turnover unserer systematisch gesteuerten Portfolios liegt bei einem niedrigen angestrebten Tracking Error bei 10% pro Monat, bei höherem angestrebten Tracking Error bei 15%.

Warum begrenzen wir uns auf die Faktoren Value, Momentum und Quality und verzichten auf Size, Growth und Low Volatility?

Unser Set an Faktoren deckt die Faktoren Size, Growth und Low Volatility teilweise mit ab. Aufgrund der gewählten Portfoliokonstruktion weist das Portfolio so bereits implizit einen "Size-Bias" auf. Auch ist die Size-Prämie weitaus weniger robust als die Prämien von Value, Quality und Momentum.

Die Prämie "Low Volatility" ist bereits im Faktor Quality integriert. Zudem findet im Rahmen der Portfoliokonstruktion bereits eine Volatilitätsbegrenzung relativ zur Benchmark statt. Wieviele Subfaktoren im Rahmen unseres Modells berücksichtigt werden, zeigt die folgende Abbildung.

Unsere breite Abdeckung von Marktphänomenen durch zahlreiche Faktoren und Subfaktoren

Warum praktizieren wir aktives Management und bieten Factor-Investing nicht als sogenannten "Smart-ETF" an?

Die Antwort auf diese Frage liegt angesichts der Vielzahl gescreenter und kombinierter Faktoren auf der Hand. Wir bieten auf der Basis unseres hauseigenen Modells eine Multi-Faktor-Strategie, die nicht nur ein simples Scoring der Faktoren abliefert, wie das bei Smart-Beta-ETF in der Regel der Fall ist. Bei unserer gleichgewichteten Berücksichtigung der drei Faktoren Value, Quality und Momentum finden wir sozusagen die goldene Mitte, sprich eine Kombination der Faktoren, die eine Maximierung der risikoadjustierten Renditen erlaubt.

Wir liefern Ihnen die Schnittmenge von Value, Momentum und Quality

On Top: Wir liefern einen Mehrwert in puncto Nachhaltigkeit!

Das Asset Management der Zürcher Kantonalbank hat im Jahr 2020 entschieden, alle seine aktiv gemanagten Fonds am Pariser Klimaziel und ESG-Kriterien auszurichten. Dieser Grundsatzentscheid wird auch im Rahmen des systematischen Multi-Factor-Investing konsequent umgesetzt – ohne die ursprünglichen Anforderungen von Länder- oder Sektorneutralität und Tracking-Error zu beeinträchtigen. Eine derart umfangreiche und nachvollziehbare Vereinbarkeit/Integration von Nachhaltigkeit und konventioneller quantitativer Strategie sucht bisher am Markt ihresgleichen!

Wie hoch sind die Kosten

Die Kosten unserer systematischen Strategien haben wir konsequent in der Mitte zwischen den Kosten aktiver und passiver Strategien angesiedelt. Wir bieten das Multi-Factor-Investing in mehreren Varianten an.

Produkte finden

Für private wir institutionelle Investoren, welche die Outperformance der Faktoren Value, Quality und Momentum langfristig abschöpfen wollen, bieten wir eine breite Palette von Lösungen.

Alle unsere systematischen Aktienfonds auf einen Blick finden Sie hier.