Ein Inflationsgespenst geht um

Die dunklen Wolken am Konjunkturhimmel verzogen sich im Zuge der abklingenden Pandemie rascher, als man das hoffen durfte. Doch bereits droht die nächste Gewitterfront aufzuziehen: Inflation. Sind die aktuell beobachtbaren Preissteigerungen vorübergehender oder permanenter Natur? Im letzteren Fall wären Zinserhöhungen in nicht mehr allzu weiter Ferne. Allerdings spricht die Gemengelage in der Schweiz nicht für ein baldiges Handeln der Schweizerischen Nationalbank.

Text: David Marmet

Bilder aus Bergamo haben sich tief in die Volksseele eingenistet. Das Drama um die nächtlichen Transporte von Coronaopfern im Frühjahr 2020 schuf bei der europäischen Bevölkerung das Bewusstsein, dass wir in eine grosse Krise geschlittert waren. Ähnliches wiederholte sich ein Jahr später. Bilder vom im Suezkanal auf Grund gelaufenen Frachtschiff «Ever Given» im März 2021 gingen um die Welt. Sechs Tage lang blockierte der Frachter die wichtigste Seestrasse zwischen Asien und Europa. Befürchtungen um Lieferengpässe machten die Runde – und plötzlich setzte sich in vielen Köpfen das schon nicht mehr existent geglaubte Inflationsgespenst fest. Bilder, insbesondere audiovisuelle Bilder, generieren Narrative, und Narrative beeinflussen die Volksseele und gestalten so schlussendlich auch den Wirtschaftsgang mit. Es stellt sich also die Frage, ob die aktuelle Diskussion um drohende Inflation oder gar Stagflation einem Narrativ anhängt, das bald an Glanz verlieren wird, oder ob gerade in diesen Tagen ein Trend zu steigenden Preisen eingeläutet wird.

Aufgestaute Nachfrage

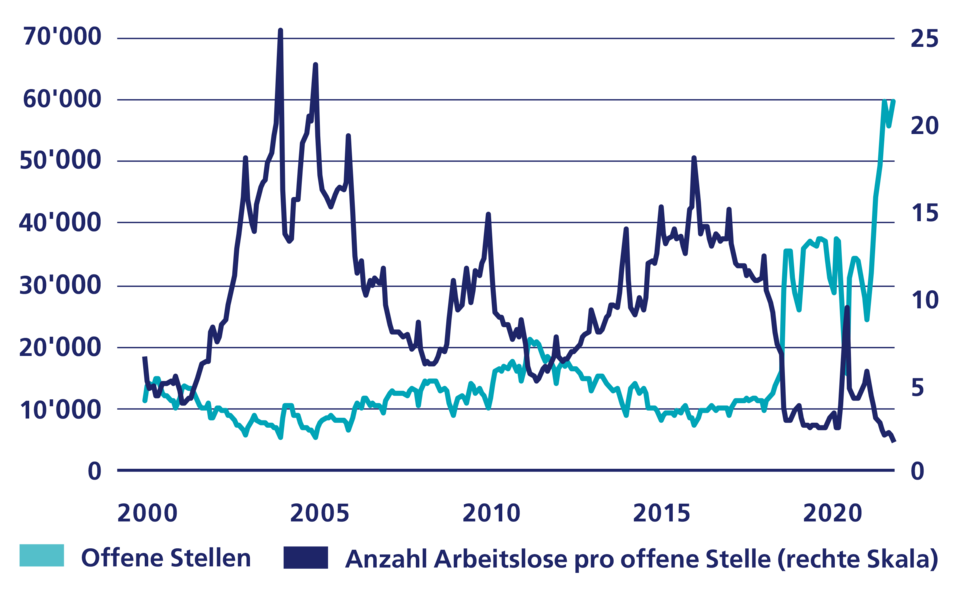

Aktuell werden vor allem zwei Faktoren bei der hitzig geführten Inflationsdebatte ins Feld geführt. Zum einen geht es um die teilweise akuten Lieferengpässe, zum anderen um den coronabedingten Nachholbedarf beim Konsum. Reichen diese beiden Punkte für anhaltend höhere Inflationsraten? Schauen wir uns zuerst die Konsumnachfrage an. Die vorherrschende Konsumlust ermöglicht den Unternehmen, ihre Marge nun allmählich zu erhöhen. Bereits vor einigen Monaten stiegen die Preise einzelner Vorleistungsgüter an. Die Firmen konnten indes die gestiegenen Inputkosten wegen der Pandemielage kaum auf den Endpreis überwälzen. Vermehrt hört man nun landauf, landab, dass die Kunden durchaus gewillt sind, höhere Preise zu akzeptieren. Nur, dieser Entwicklung sind zweifelsohne Grenzen gesetzt. Denn der wichtigste Treiber für eine anhaltende Inflation ist das Drehen der Lohn-Preis-Spirale. Und hier zeichnet sich auch für dieses Jahr ab, dass höhere Löhne bei den alljährlich im Herbst stattfindenden Lohnverhandlungen nur sehr schwer durchzusetzen sind. Das mag auf den ersten Blick erstaunen, verzeichnen doch die Schweizer Unternehmen historische Höchststände von unbesetzten Arbeitsstellen (siehe Grafik).

Offene Stellen erreichen Höchststände

Allerdings zeigt ein vertiefter Blick in die Statistik, dass die hohe Zahl der offenen Stellen wohl nicht zuletzt auf die Arbeitsmarktpolitik während der Coronakrise zurückzuführen ist. So zählen Gastronomie und Hotellerie zu den Branchen mit der höchsten Zahl an offenen Stellen. Indes sind es auch gerade diese Branchen, die ebenfalls die höchsten Arbeitslosenraten und die höchste Zahl von Arbeitnehmenden in Kurzarbeit verzeichnen. Es ist also zu erwarten, dass das in der Krise durch monetäre Anreize entstandene Ungleichgewicht wieder abgebaut wird, je weiter die Schweizer Wirtschaft auf dem Weg zur Normalisierung vorankommt. Das signalisieren die konjunkturellen Vorlaufindikatoren bereits. Indes deuten diese Indikatoren nun eine spürbare Abflachung des bis anhin dynamischen Wachstums an. Wir rechnen für das kommende Jahr weiterhin mit einem BIP-Wachstum von 3 Prozent. Schlussfolgernd heisst das, dass die Lohn-Preis-Spirale in der Schweiz in den nächsten Quartalen nicht zum Drehen kommen wird. Dies gilt notabene auch für die EU. Hingegen mehren sich die Anzeichen, dass gerade in den USA die Wahrscheinlichkeit für eine Lohn-Preis-Spirale zunimmt. Die pandemiebedingten Unterstützungsmassnahmen haben in weiten Teilen der USA zu einem Anstieg des Reservationslohnes geführt. Nun sind viele US-amerikanische Unternehmen bereit, höhere Löhne anzubieten, um die in der Krise entlassenen Niedriglohnempfänger wieder für die ausgeschriebenen Stellen zu gewinnen.

Von Engpässen, Energiepreisen und Mieten

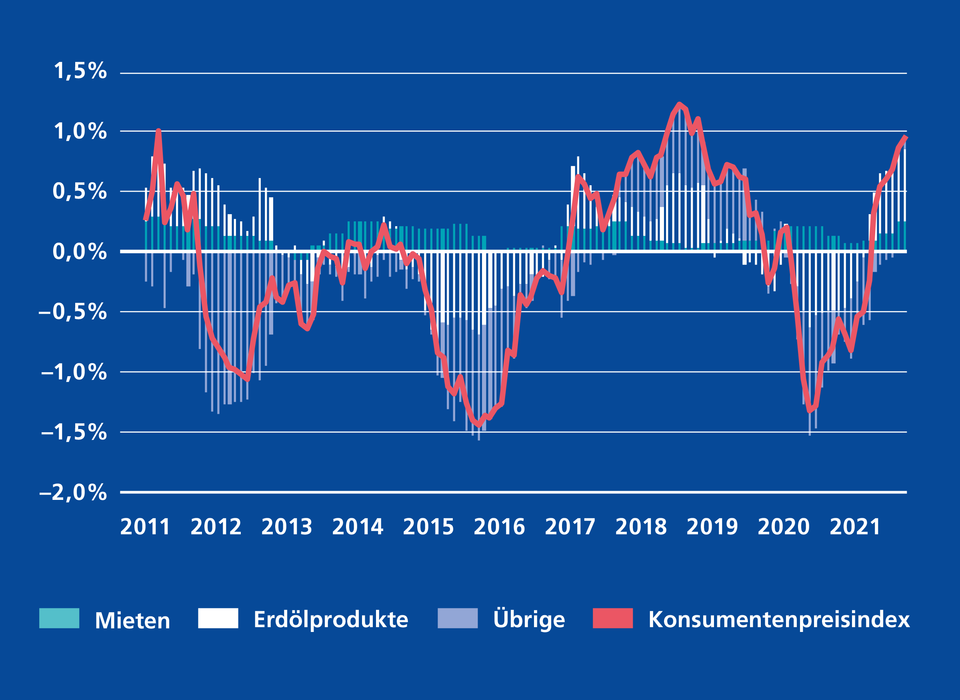

Ebenfalls hitzig diskutiert werden die Auswirkungen der auch beim Endkunden spürbaren Lieferengpässe und -verzögerungen. Indes ist zu beachten, dass es sich in erster Linie eben um Verzögerungen und nicht um markant steigende Güterpreise handelt. Zweitens hat gerade die jüngste Vergangenheit gezeigt, dass bei Gütermangel die Unternehmen ihre Opportunitäten rasch erkennen und gewillt sind, ihre Produktion umzustellen und/oder hochzufahren (Stichwort Schutzmaskenproduktion). Führen Lieferengpässe dennoch zu höheren Preisen, dürften diese Preiserhöhungen aufgrund der erwähnten Angebotsausweitung und schlussendlich auch aufgrund von sog. Basiseffekten vorübergehender Natur sein: ein klassischer Inflationsbuckel. Ähnlich lässt sich über die jüngst stark steigenden Energiepreise argumentieren. Auch hier ist ein Preisbuckel am wahrscheinlichsten. Wie die oben stehende Grafik zeigt, sind aktuell die Erdölprodukte der wichtigste Treiber für die nun wieder im positiven Bereich notierenden Teuerungsraten in der Schweiz. Hingegen ist der zweite, aktuell wichtige Treiber nicht so «buckelig». Der Anstieg bei den Mieten wird auch in den nächsten Quartalen weitergehen. Verknüpft man die Entwicklungen der aufgestauten Nachfrage, Lieferengpässe, Mieten und Energiepreise, ist davon auszugehen, dass die Teuerung in der Schweiz in den nächsten Monaten und Quartalen im positiven Bereich notieren wird, aber nicht aus dem Ruder läuft.

Erdölpreis und Mieten als Inflationsstützen

Die SNB bleibt an der Seitenlinie

Was heisst das für die Schweizerische Nationalbank (SNB)? Sie kann relativ entspannt in die Zukunft blicken. Obwohl die Argumente für die implementierte Negativzinspolitik kaum mehr stechen, ist das Murren seitens vieler wirtschaftspolitischer Entscheidungsträger leiser geworden. Zudem hat sich in den Köpfen der Finanzmarktteilnehmer die Meinung festgesetzt, dass eine Leitzinsänderung in der Schweiz bei unveränderter Zinspolitik der Europäischen Zentralbank nicht möglich ist. Die Inflation bleibt – wie oben ausgeführt – im Zielbereich der SNB. D.h. die SNB kann zuwarten – und sie wird zuwarten. Wir rechnen weder für dieses noch für nächstes Jahr mit einer Leitzinsänderung. Hingegen werden die 10-jährigen Renditen der Schweizer Staatsanleihen im Zuge der Wachstumsnormalisierung und der leicht steigenden Inflationsraten leicht anziehen. Erneute Tiefststände der Hypothekarzinsen dürften nicht zu erwarten sein. Womit wir zum Schluss bei einem weiteren Narrativ angelangt sind: Notenbanken handeln asymmetrisch. In «schlechten Zeiten» reagieren sie rasch, in «guten Zeiten» bleiben sie untätig – eine Strategie, die den meisten Immobilienbesitzern in den letzten Jahren zweifelsohne zugutekam.