Aktien: Wo institutionelle Investoren jetzt relative Stärke finden

Multi-Faktor-Strategien können sich der schwierigen Marktverfassung zwar nicht entziehen - es gelingt jedoch, mithilfe der quantitativen Analyse, gegenüber der Benchmark Outperformance zu erzielen. Besonders der Value-Faktor kann im absolut schwachen Gesamtmarkt mit relativer Stärke aufwarten. Worauf baut die Zuversicht quantitativer Anleger:innen für die zweite Jahreshälfte 2022?

Text: Christian Haller

Das erste Halbjahr gestaltete sich für die internationalen Aktienmärkte äusserst anspruchsvoll. Der MSCI World verlor YtD -15.3% (per 28.7.22 in USD). Aktien, die wir in die Gruppen Value, Quality und Momentum einordnen, haben sich dagegen relativ erfreulich entwickelt.

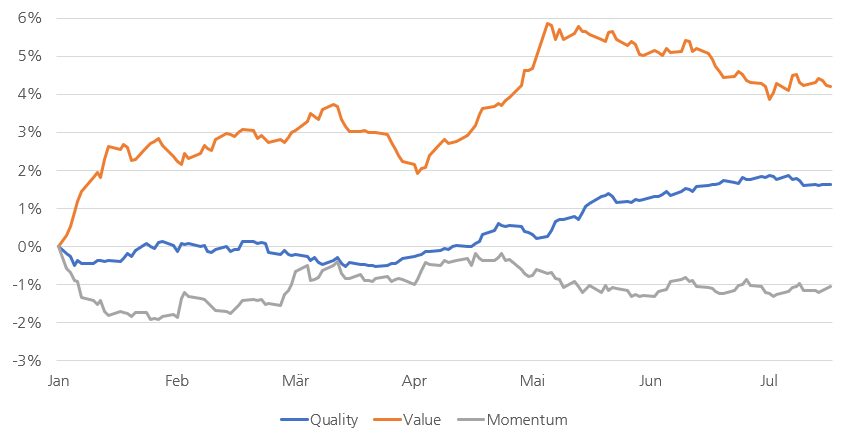

Entwicklung der Faktoren Value, Momentum und Quality im Jahr 2022 gegenüber MSCI World

Wir stellen fest:

- Der Value-Faktor nähert sich weiter seiner alten Stärke und nährt die Hoffnung, dass seine Rückkehr nachhaltig ist.

- Qualitätstitel zeigen sich im aktuellen Bärenmarkt vergleichsweise robust.

- Auch Momentum weiss zu Gefallen. Mit Ausnahme der Phase des Zins-Regimewechsels im Januar 2022 entfaltet der Faktor wie gewohnt eine stabilisierende Wirkung.

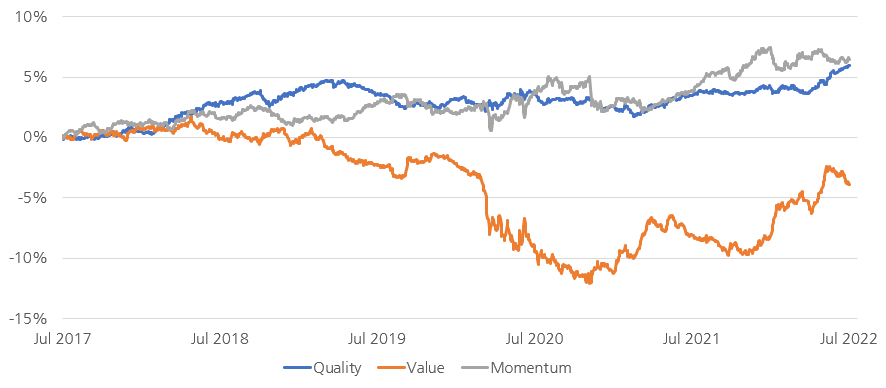

Beeindruckend ist der Rebound von Value seit Ende 2020. Mit Ankündigung des wirksamen Coronaimpfstoffes hatten Substanzwerte nach schwierigen Jahren wieder Tritt gefasst. Quality und Momentum zeigen sich mit unterschiedlichen Stärken je nach Marktumfeld (vgl. nachfolgende Grafik).

5-Jahres-Performance der Faktoren Value, Momentum und Quality gegenüber Index MSCI World

Value-Aktien: Auf der Sonnenseite

Die erwarteten Cashflows von Value-Aktien liegen üblicherweise näher an der Gegenwart. Vor dem Hintergrund einer anhaltenden Zinswende bleiben die Aussichten für Value-Titel erfreulich. Die US-Notenbank legt bei den Zinserhöhungen ein flottes Tempo vor, die Europäer ziehen zögerlich nach.

Bewertung von Value-Aktien weiterhin attraktiv

Der nachfolgende Chart visualisiert das Bewertungsverhältnis von teuren und günstigen Aktien im Zeitablauf – gemessen am Kurs-Gewinn-Verhältnis. Je tiefer dieser Wert ist, umso stärker werden Value-Titel vernachlässigt; umso grösser ist entsprechend ihr Potenzial gegenüber hochbewerteten Titeln. Aktuell bewegt sich das Bewertungsverhältnis weiter in der Nähe seiner Tiefstände.

Value-Aktien sind günstig bewertet

Mit Quality gegen Rezessionsängste

Neben Zinserhöhungen wenden die Zentralbanken das sogenannte Quantitative Tightening zur Inflationsbekämpfung an. Sie verkaufen Anleihen oder lassen sie ersatzlos auslaufen, was zu einer Verringerung ihrer Bilanzsumme führt. Die Verknappung von Geld zusammen mit höheren Zinsen hat eine strengere Kreditvergabe durch die Banken zum Ziel. Unternehmen mit hohen Schulden, geringer Cash-Generierung und einem auf Wachstum ausgerichteten Geschäftsgang müssen sich somit auf härtere Zeiten einstellen. Nicht betroffen von einer restriktiveren Kreditvergabe sind qualitativ hochwertige Unternehmen, die weniger auf externe Finanzierung angewiesen sind, operativ vorbildlich funktionieren und stetig hohe Cashflows generieren. Dies gewinnt umso mehr an Bedeutung, je mehr sich die Zeichen einer «harten Landung» verdichten. Der Quality-Faktor kann sich vor diesem Hintergrund beweisen. Die vergangenen Wochen mit erhöhten Rezessionsängsten haben dies bestätigt.

Growth-Aktien: Belastet durch steigende Zinsen

Während Value, Momentum und Quality also weiter an ihrer Erfolgsgeschichte schreiben, geht es Growth-Aktien derzeit an den Kragen. Die Korrektur an den Aktienmärkten schreitet seit Jahresbeginn voran und hat insbesondere den amerikanischen Technologieindex Nasdaq erfasst, welcher in diesem Jahr zwischenzeitlich fast 30 Prozent eingebüsst hat. Bis vor kurzem hoch bewertete Wachstumstitel werden jetzt Opfer des Irrglaubens, dass eine beliebige Aufblähung der Geldmenge keine Inflation nach sich zieht und Nullzinspolitik endlos fortgeführt werden kann. Lieferengpässe und steigende Energiepreise haben aus dem Inflationsgespenst Wirklichkeit werden lassen und die Zentralbanken veranlasst, die Leitzinsen zu erhöhen. Auch langfristige Zinsen zogen kräftig an. Bekannterweise ist der Anstieg der langfristigen Zinsen Gift für Wachstumstitel, da ein überdurchschnittlich grosser Teil ihrer Bewertung auf erwarteten Gewinnen beruht, die weit in der Zukunft liegen. Steigen die Zinsen, müssen diese Gewinne mit einem höheren Satz diskontiert werden, was ihren Gegenwartswert schmälert. Zudem bremsen die höheren Kapitalmarktkosten das Wachstum.

Fazit: Zurück zur Normalität

Auch wenn die aktuellen Geschehnisse kurzfristig schmerzhaft erscheinen, sind sie nichts anderes als Teil eines lang hinausgezögerten Normalisierungsprozesses verbunden mit einer Neubewertung von Aktien und anderen Anlageklassen. Anleger mit einer Multifaktorstrategie bestehend aus Value, Quality und Momentum behalten alle Trümpfe in der Hand, während sich das Finanzsystem aus der Schieflage befreit.